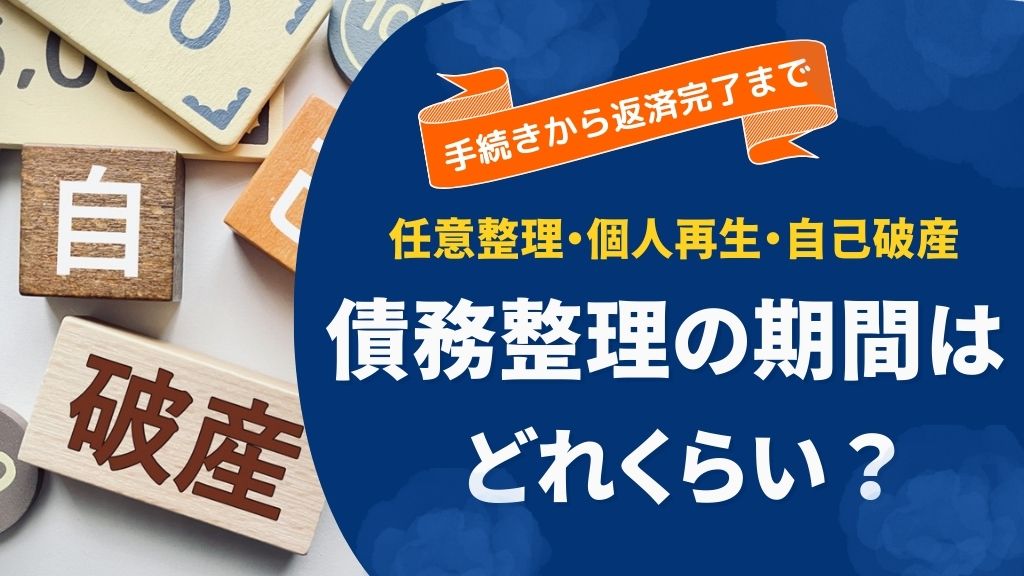

債務整理の期間はどのくらい?任意整理・個人再生・自己破産の手続きと返済完了までの流れ

債務整理

2025.09.29 ー 2025.09.29 更新

「このままではいけない」と思いつつも、借金の悩みを誰にも相談できず一人で抱え込んでしまう……。そうした方にとって「債務整理にかかる期間」や「返済の完了時期」は特に気になる点ではないでしょうか。

債務整理は任意整理・個人再生・自己破産など状況に応じた制度が用意されており、適切な方法を選べば生活を立て直すための道筋が見えてきます。

この記事では、それぞれの手続きにかかる期間や流れ、完済までのスケジュール感を比較表や実例を交えて解説しています。さらに返済期間中の家計管理や信用情報の回復時期、弁護士への相談の進め方もわかります。

債務整理の全体像を知ることは、不安を希望に変える第一歩です。次の行動を少しでも前向きに選べるよう、この記事があなたの参考になれば幸いです。

こんな人におすすめの記事です

- 債務整理を検討しているが、手続きや返済にどのくらい時間がかかるのか知りたい方

- 借金の返済が長引いており、少しでも早く完済したいと考えている方

- 任意整理・個人再生・自己破産の違いや、自分に合った方法を見極めたい方

- 弁護士に相談したいが、相談のタイミングや費用面に不安を感じている方

- 借金が多くても、任意整理なら返済計画を立て直すことができる

- 債権者との交渉で、無理のない月額返済に変更できるケースも多い

- 自己破産など他の手続きとの違いを知ることで判断しやすくなる

- 専門家に相談することで、より現実的な選択肢が見えてくる

債務整理の期間一覧|任意整理・個人再生・自己破産の手続きを解説

債務整理には「任意整理」「個人再生」「自己破産」の3つがあり、それぞれ手続きにかかる期間が大きく異なります。

どの方法を選ぶかによって生活再建までの道のりが変わるため、全体の流れと期間を把握しておくことが大切です。まずは、それぞれの手続き内容と所要期間を確認しましょう。

任意整理:手続き3~6ヶ月+返済3~5年(最長7年)

任意整理は、裁判所を通さずに債権者(お金を貸している会社)と直接交渉する手続きです。弁護士や司法書士があなたの代理人となり、以下のような条件の見直しを目指します。

- 将来利息のカット

- 月々の返済額の減額

- 返済期間の延長

任意整理は、3つの債務整理の中で最も手続きがシンプルで、3〜6ヶ月ほどで完了します。主な流れは以下のとおりです。

| ①受任通知の送付 | 弁護士や司法書士が債権者に「債務整理を開始した」と通知します。これにより取り立てや催促が原則として止まるのです。 |

| ②取引履歴の開示請求 | 債権者に対し、過去の借入や返済の履歴を開示してもらいます。過払い金の有無もここで確認が可能です。 |

| ③引き直し計算と返済計画の作成 | 開示された履歴をもとに、本来支払うべき正確な借金額を再計算します。そのうえで、収入や生活状況に応じた返済プランを立てます。 |

| ④債権者との交渉 | 作成した返済計画をもとに、月々の支払額や返済期間などを債権者と交渉します。合意が成立すれば、和解契約を結んで返済がスタートです。 |

返済は和解成立後、3〜5年程度かけて借金を分割で返していくのが一般的です。ただし、債権者の合意が得られれば、最長で7年まで延長できるケースもあります。

任意整理の大きなメリットは、手続き期間が比較的短く、3〜6ヶ月程度で完了する点です。また、裁判所を通さずに進めるため、手続きが外部に知られにくいのも安心材料です。さらに整理する借金を自分で選べるという柔軟性もあります。

たとえば、保証人がついている借金や、住宅ローン・自動車ローンなどを対象から外すことで、大切な人や資産を守ることが可能です。

一方で注意点もあります。任意整理では元本自体を減額することは原則としてできません。そのため借金の総額が大きすぎる場合は、返済が現実的でなくなる可能性があります。このような場合は、個人再生や自己破産といった他の手続きを検討しましょう。

個人再生:手続き1年~1年半+返済3年(最長5年)

個人再生は、裁判所に申立てを行い、借金(元本)を大幅に減額してもらう手続きです。借金が多額で任意整理では返済が難しい場合に、有効な選択肢となります。通常、借金の額は5分の1から10分の1程度にまで圧縮されます。

個人再生は、裁判所での厳格な審査を経るため、申立てから完了までに1年〜1年半ほどかかります。主な手続きの流れは以下のとおりです。

| ①申立て準備 | 収支や資産の状況を整理し、必要書類を揃えます。 |

| ②裁判所への申立て | 弁護士を通じて、再生手続きの開始を申し立てます。 |

| ③再生手続き開始決定 | 裁判所が手続きを正式に開始する判断を下します。 |

| ④債権調査・再生計画案の作成 | 借金の総額や内容を確認し、減額後の返済計画を作成します。 |

| ⑤書面決議または意見聴取 | 債権者の同意を得るためのプロセスです。 |

| ⑥再生計画の認可決定 | 裁判所が計画を認可すれば、手続きが完了します。 |

再生計画が認可された後、減額された借金を原則3年かけて分割で返済していきます。病気や失業など特別な事情がある場合は、裁判所の許可を得ることで最長5年まで延長することも可能です。

個人再生の最大のメリットは、大幅に借金が減額される点です。また、「住宅ローン特則」を利用すれば、住宅ローン以外の借金だけを整理し、マイホームを手放さずに生活を立て直すことができます。

ただし手続きは複雑で時間もかかるため、専門家のサポートが欠かせません。返済可能な収入があることも前提となるため、自身の状況に合っているかを慎重に見極めることが大切です。

自己破産:手続き6ヶ月~1年で借金ゼロ

自己破産は、裁判所に「支払い不能」と認めてもらい、借金の返済義務をすべて免除してもらう(免責)手続きです。返済そのものが不要になるため、手続き完了後の返済期間はありません。文字通り、借金から完全に解放される最後の手段といえます。

自己破産の期間は財産の有無や借金の原因によって異なり、おおむね6ヶ月〜1年ほどかかります。手続きには以下の2種類があります。

| 同時廃止事件(6ヶ月程度) | 処分する財産がない場合に行われる簡易な手続きです。免責不許可事由(※ギャンブルや浪費など)がなければ、破産管財人も選ばれず、比較的短期間で終了です。 |

| 管財事件(8ヶ月〜1年程度) | 価値のある財産(20万円以上の預金・不動産・車など)がある場合や、免責不許可事由があるときに適用されます。裁判所が破産管財人(弁護士)を選任し、財産の調査や処分を行うため、時間と費用がかかります。 |

自己破産の最大のメリットは、すべての借金から解放されることです。支払い義務がなくなり、生活を立て直すチャンスが得られます。一方で、以下のような注意点もあります。

- 一定額以上の財産は処分される(現金・不動産・車など)

- 一部の職業に一時的に就けない制限がある(例:弁護士、警備員、保険外交員など)

- 信用情報に事故情報が登録され、5〜10年間は借り入れやクレジットカードの利用が難しくなる

自己破産は、借金をすべてリセットできる強力な手続きです。ただし、財産の処分や一定期間の制限といったデメリットも伴います。収入や資産状況に応じて、他の債務整理(任意整理・個人再生)との比較検討が必要です。

3つの債務整理方法の期間・費用・影響比較表

債務整理の3つの方法を、期間・費用・影響の観点からまとめた比較表です。

| 項目 | 任意整理 | 個人再生 | 自己破産 |

|---|---|---|---|

| 手続き期間 | 3~6ヶ月 | 1年~1年半 | 6ヶ月~1年 |

| 返済期間 | 3~5年(最長7年) | 3年(最長5年) | なし(借金ゼロ) |

| 借金減額効果 | 将来利息カットが中心 | 元本を5分の1~10分の1程度に圧縮 | 借金ゼロ |

| 費用目安 | 債権者1社あたり3~5万円 | 30~60万円程度 | 20~50万円程度 |

| 財産への影響 | 基本的になし。整理対象を選べる。 | 住宅ローン特則で家を維持可能。 | 20万円超の財産は原則処分対象。 |

| 信用情報への影響 | 完済から5年程度 | 官報掲載から5~10年程度 | 官報掲載から5~10年程度 |

| 職業制限 | なし | なし | 免責決定まで一部の職業に制限あり |

記事が見つかりませんでした。

任意整理の返済期間は3〜5年が目安

任意整理の手続きが完了し、債権者との和解が成立すると、いよいよ新しい返済計画に基づいた返済期間が始まります。この返済期間は、任意整理の「本番」とも言える重要なフェーズです。

多くのケースでは、借金の元本を原則として3年から5年程度の分割払いで返済していくのが一般的です。

【返済期間】3~5年が標準、最長7年まで延長可能な理由

任意整理の返済期間が「3~5年」に設定されているのは、債権者・債務者双方にとってバランスの取れた期間だからです。

| 債権者側の事情 | 返済期間が長いと、貸し倒れリスクや管理コストが増えるため、短期完済を望む傾向があります。 |

| 債務者側の事情 | 短期間での返済は月々の負担が大きくなり、生活に支障をきたす可能性があります。3〜5年という期間は、無理のない返済がしやすい期間とされています。 |

やむを得ない事情(例:病気、失業、出産、介護など)がある場合には、債権者との交渉によって最長7年まで延長してもらえることもあります。ただし、これは債権者の判断によるため、必ず認められるわけではありません。

【借金額別】毎月の返済額シミュレーション

以下は、将来利息がすべてカットされた前提での、月々の返済額シミュレーションです。

| 借金総額 | 3年返済(月額) | 5年返済(月額) | 7年返済(月額) |

|---|---|---|---|

| 100万円 | 約28,000円 | 約17,000円 | 約12,000円 |

| 200万円 | 約56,000円 | 約33,000円 | 約24,000円 |

| 300万円 | 約83,000円 | 約50,000円 | 約36,000円 |

返済期間を延ばすほど月々の負担は軽くなりますが、その分長期間にわたって返済を続ける必要があります。

返済期間を延ばす交渉方法と債権者の対応事例

返済交渉を成功させるには、準備と伝え方がとても大切です。ここでは、相手に納得してもらいやすくなる具体的な方法を紹介します。

| 家計状況の資料提示 | 月収、支出、家計簿、給与明細などを提示して、返済能力を具体的に説明します。 |

| 将来の見込みや改善計画の提示 | 収入アップの予定や支出削減の工夫など、今後の改善策を伝えましょう。 |

| やむを得ない事情の説明 | 医療費や介護費用の負担など、自分では避けられない事情をしっかり伝えることが重要です。 |

| 専門家の介入 | 弁護士や司法書士は、債権者ごとの対応傾向を把握しており、あなたに合った最適な返済計画を提案してくれます。 |

返済期間の延長を希望するなら、家計の具体的な情報を整理しましょう。あわせて今後の収支改善の見込みややむを得ない事情を伝え、弁護士など専門家の力を借りることが成功のポイントです。

また、返済期間の延長交渉が成功するかどうかは、債権者の方針や対応姿勢によって大きく左右されます。債権者ごとの特徴を理解しておくことは、戦略を立てるうえで非常に重要です。

| 大手銀行系・クレジットカード会社 (柔軟) | 一定の信頼性があり返済の見込みが現実的であれば、6〜7年程度の延長にも応じるケースが多数あります。特に弁護士がしっかりとした返済計画を示し、生活再建への強い意志を伝えた場合には、理解を示してくれる債権者も少なくありません。 |

| 消費者金融系 (厳しい) | 消費者金融系はリスク管理が非常に厳しく、原則として5年以内の返済しか認めない方針を取ることが一般的です。それでも病気や介護などの具体的な事情があり、誠実な態度で交渉に臨めば、わずかに期間延長が認められた事例も存在します。 |

どの債権者であっても、交渉を成功させるためには「誠実な姿勢」と「具体的な資料の提示」が欠かせません。特に個人での交渉は難易度が高く、専門家の経験と知見を活用することが返済計画の実現に直結します。

任意整理で借金はいくら減額できる?月々の返済額の計算方法や事例を紹介!

この記事を読んでいるあなたは、きっと借金で悩んでいますよね?そんな方には任意整理がおすすめです。 任意整理を利用することで、借金の返済額を大幅に減額することが可能です。本記事では、任意整理でいくらぐらいの借金の減額ができ […]

任意整理の手続き期間は3~6ヶ月

任意整理の手続き期間は3〜6ヶ月程度と比較的短く、裁判所を通さずに進められるのが特徴です。手続きの流れや短期間で進む理由を解説します。

【月別解説】受任通知から和解成立までの詳細スケジュール

任意整理の手続きは、依頼から和解成立までを数か月かけて段階的に進めていきます。

- 1ヶ月目:専門家への相談・依頼、受任通知の送付と債権調査の開始

専門家(弁護士・司法書士)に依頼すると、通常2〜3日以内に各債権者へ「受任通知」が送られます。これにより、債権者からの督促や取り立ては即座に停止します。その後、債権者から専門家へ取引履歴が送付され引き直し計算が始まります。並行して収入証明書や家計簿など、返済計画の作成に必要な資料の準備をしていくのです。 - 2ヶ月目:債権額の確定と返済計画案の作成

引き直し計算により、過払い金の有無を含めた正確な借金の総額(元本)が確定します。それをもとに収入や生活費のバランスを考慮しながら無理のない返済計画案を作成可能です。 - 3ヶ月目:債権者との本格交渉開始

専門家が各債権者に対して、返済計画案に基づいた交渉を本格的に行います。主な交渉内容は将来利息のカットや遅延損害金の免除、返済期間の調整などです。(3〜5年が中心) - 4〜6ヶ月目:最終調整と和解成立

交渉がまとまり次第、各債権者との最終調整が行われます。合意に達した場合は「和解契約書」が作成され、任意整理の手続きは完了です。翌月からは、新たな返済計画に基づいた返済がスタートです。

任意整理の手続きは、おおむね3〜6ヶ月の間に段階的に進行し専門家のサポートのもとで計画的に進められます。各ステップを理解しておくことで、不安を減らし冷静に対処が可能です。

和解が長引く3つのケースと対処法

任意整理は通常3〜6ヶ月で完了しますが、状況によっては手続きが想定以上に長引くことも多いです。ここではよくある3つのケースとその対処法を紹介します。

債権者が多く、調整に時間がかかる場合

債権者が5社以上にわたると、それぞれの会社と個別に交渉しなければなりません。会社ごとに対応の方針や交渉のスピードが異なるため、調整に時間がかかりやすく、手続き全体が遅れる原因になります。

このようなケースでは、弁護士や司法書士としっかり連携を取り、どの債権者から交渉を始めるかという優先順位を決めることが大切です。

また返済額や期間などについて現実的で共通性のある返済案を示すことで、交渉がまとまりやすくなります。それぞれの債権者の立場をふまえた柔軟な提案を心がけると、手続きをスムーズに進めやすくなるでしょう。

債権者が交渉に応じにくい場合

借入期間が短かったり返済実績が少なかったり、過去に債務整理を行っていたりすると、債権者の不信感を招きやすく交渉が難航する傾向があります。そのため、利息のカットや分割払いといった条件を拒否されることもあります。

こうした難しい交渉には、専門家の経験と判断力が欠かせません。過去の事例をもとに、どのような交渉方法が有効かを見極めたうえで、適切なアプローチを取ることが求められます。

もし任意整理による解決が難しいと判断される場合には、個人再生や自己破産といった他の手続きへの切り替えも選択肢の一つです。無理に交渉を引き延ばすよりも、早い段階で見切りをつけることで、結果的に本人の負担が軽くなることもあります。

書類の準備や収支整理に時間がかかる場合

任意整理では、返済の意思だけでなく「返済できる能力があること」を具体的に示す必要があります。そのためには、収入証明書や通帳の写し、家計簿などの資料を揃えなければなりません。

しかし、こうした書類が不足していたり、家計の収支があいまいだったりすると、返済計画の信頼性が低く見られ、債権者の合意を得るまでに時間がかかります。

スムーズに手続きを進めるためには、手続きの依頼時点でできるだけ正確な情報を専門家に伝えることが大切です。求められた書類はすぐに提出し、家計の見直しや収支の整理にも積極的に取り組みましょう。専門家に任せきりにするのではなく、自分自身も主体的に関わる姿勢が、手続きのスピードを左右するポイントになります。

任意整理が長引く理由の多くは、交渉相手の状況や準備不足にあります。どのケースでも大切なのは専門家との信頼関係を土台に、正直な情報を共有することです。迷ったときは遠慮せずに相談し、早め早めの対応を心がけましょう。

手続き期間を短縮するための3つのポイント

任意整理をできるだけスムーズに進め早期に生活再建を目指すためには、あなた自身の行動も非常に重要です。以下の3つのポイントを意識することで、手続き期間を3〜4ヶ月程度に短縮できる可能性があります。

| ①正確な情報提供と迅速な書類準備 | 手続きを開始する前に、借入先や借入額などの情報をできる限り正確に伝えましょう。さらに収入証明書・家計簿・通帳の写しなど、返済計画に必要な書類を事前にそろえておきましょう。 書類が不足していたり提出が遅れたりすると、その分手続き全体がストップしてしまいます。 |

| ②現実的な返済計画の提案 | 月々の収入から最低限の生活費を差し引き、継続可能な返済額を具体的に算出することが大切です。 無理な返済計画を立ててしまうと債権者からの信頼を得られず、交渉が長引くリスクがあります。専門家と相談しながら、長期的に無理なく続けられる返済プランを組み立てましょう。 |

| ③専門家との密な連携と信頼関係の構築 | 任意整理の成功には、専門家とのコミュニケーションが不可欠です。連絡にはできるだけ迅速に対応し、追加書類の提出や返済条件の確認などにはスピード感を持って動きましょう。 また生活状況や収入に変化があった場合は、すぐに報告することが重要です。状況に応じた対応が早ければ、計画の修正や交渉戦略の見直しも柔軟に対応できます。 |

任意整理を早く終わらせたいなら、「早めの準備」「現実的な計画」「こまめな報連相」がカギです。これらを意識することで専門家との連携もスムーズになり、多くの場合は3〜4ヶ月程度での手続き完了が期待できます。積極的な姿勢が解決への最短ルートです。

任意整理の手続きと流れを解説|専門家に依頼する際の費用やメリットも紹介!

任意整理という手続きは、多くの人にとって大きな一歩です。悩みや不安があるからこそ、情報を探しているのではないでしょうか。 こちらの記事では、任意整理の手続きをスムーズに進めるための具体的なステップや、意外と知られていない […]

任意整理後の生活はどう変わる?返済中の注意点と信用回復までの流れ

任意整理が終わった後も、返済期間中は注意が必要です。ここでは、返済中の生活の変化や気をつけたいポイント、信用回復までの流れを解説します。

返済期間中の家計管理と生活改善の3つのコツ

任意整理後の返済期間は借金を計画的に返していくだけでなく、生活スタイルを見直す大切なタイミングでもあります。ここでは、無理なく返済を続けるための家計管理のコツを3つご紹介します。

①収支の「見える化」を習慣にする

まずは、自分のお金の流れを把握することが大切です。スマホのメモ機能やシンプルな家計簿アプリでOKなので、毎月の収入・固定費・返済額・残りの生活費を記録しましょう。

たとえば、月の収入から任意整理の返済額と家賃・光熱費・通信費などの固定費を引いた残りが食費や日用品などに使えるお金です。それを「週ごとの予算」に分けて管理すれば、月末にお金が足りなくなる不安を減らせます。

②支払いの優先順位を明確にする

返済中は、お金の使い方に優先順位をつけることがとても重要です。

- 【最優先】任意整理後の返済

- 【2番目】家賃・光熱費などの生活に必要な固定費

- 【3番目】食費・交際費などの変動費

返済を後回しにしてしまうと、再び延滞やトラブルにつながりかねません。必ず、返済額は毎月確実に確保しておきましょう。

③小さな節約の積み重ねを意識する

大きな節約ではなく、無理のない小さな見直しが継続のコツです。

- コンビニ利用を週に1回減らす

- スマホのプランを格安プランに変更する

- 電気・水道の使い方を少し見直して利用料を減らす

これらをコツコツ続けることで、月に5,000円の節約でも年間6万円の余裕が生まれます。その分を返済に回したり緊急時に備えたりできれば、生活の安定につながります。

これらの習慣は、完済後も続けていくことで、再び借金に頼らない健全な家計と生活習慣の土台になります。返済はゴールではなく、人生を立て直すスタートです。

ブラックリスト登録期間と信用情報の回復スケジュール

任意整理を行うと、その情報は信用情報機関に登録され「ブラックリスト」と呼ばれる状態になります。この期間中は、新しいクレジットカードの作成やローンの申し込みが原則として難しくなるため、生活に一定の制約が生じます。しかし、この状況は一生続くわけではありません。

任意整理の場合、信用情報への登録期間は「完済から5年間」とされています。たとえば3年間の返済計画を立てた場合、手続き開始から完済までに3年、そこからさらに5年が経過すると合計で約8年間で信用情報が回復するという計算になります。

登録期間中は、信用情報に「任意整理をした」という記録が残ります。ただし返済を延滞せずに続けていることも記録されるため、計画通りに返済を続けることは、将来の信用回復にとってとても大切です。完済後は、自分の信用情報を信用情報機関(CIC、JICCなど)に開示請求することで、記録が削除されたかを確認することができます。

任意整理によって一時的に信用力は落ちますが、計画的な返済と地道な生活改善を続ければ、必ず信用を回復できる日が来ます。焦らず、着実に前に進んでいきましょう。

完済後いつからローン・カードが使える?3つの目安

任意整理を完済した後、「いつからローンやクレジットカードを使えるようになるのか」は、多くの人が気になるポイントです。以下に信用回復の目安となる3つのステージをご紹介します。

- 完済から5年経過後が基本ライン

任意整理後の信用情報は、完済から5年で抹消されるのが一般的です。このタイミングで、クレジットカードの申し込みやローンの審査を受けられる状態に戻ると考えられます。ただし審査通過にはその時点の年収や勤続年数、他の借入状況なども影響します。「5年経過=必ず通る」とは限らないので注意してください。 - 完済から2〜3年後に段階的な信用構築も可能

信用情報に「任意整理」の記録が残っている間でも、携帯電話の分割払いや一部の信販会社の審査には通る可能性があります。小額での契約を滞りなくこなすことで、信用実績を少しずつ積み重ねることが可能です。 - 住宅ローンは完済から7〜10年が目安

住宅ローンの審査は非常に厳しく、信用情報の回復に加えて安定した収入の継続年数や頭金の有無、他の借入の状況なども考慮されます。そのため、完済から7〜10年ほど経過してからの申し込みを目安にすると安心です。

完済後すぐに高額なローンやハイスペックなクレジットカードを狙うのではなく、まずは年会費無料のカードや少額分割払いなど、審査が通りやすい金融サービスから再スタートすることをおすすめします。

任意整理後の生活はどう変わる?知っておきたい基本とNG行動を解説

任意整理を終えてホッとしたのも束の間、「この先の生活で何が制限されるんだろう…」と不安を感じていませんか。または、借金に悩み、任意整理を検討しながらも、任意整理後の影響が心配で、手続きに踏み切れない方もいらっしゃるかもし […]

任意整理の相談は弁護士へ|費用と無料相談の活用法

借金の悩みがあっても、弁護士費用の不安から相談をためらう人は少なくありません。

しかし、債務整理を扱う弁護士事務所の多くは、費用の分割払いや無料相談など、経済的に配慮された仕組みを用意しています。弁護士に依頼すれば取り立てが止まり、交渉も有利に進めやすくなります。

弁護士費用の相場と分割払い対応の実態

任意整理を弁護士に依頼する場合、費用は「着手金」と「成功報酬」の2つに分かれているのが一般的です。

| 着手金 (手続きを開始するための初期費用) | 着手金とは、弁護士が正式に手続きを引き受ける際に支払う費用です。任意整理では、1社あたり2万円〜5万円程度が相場となっています。 この金額は、交渉の難易度や事務所ごとの料金設定により異なります。たとえば、債権者の対応が厳しい場合や取引履歴が複雑なケースでは、やや高めに設定されることもあります。 |

| 成功報酬 (交渉が成立した場合に発生する報酬) | 成功報酬は、弁護士が債権者との交渉に成功し、利息カットや返済条件の見直しなどが実現した際に支払う成果報酬です。 一般的には、減額できた金額の10%前後、または1社あたり2万円程度の定額報酬が目安となります。成果報酬型か定額型かは、事務所によって異なります |

たとえば、3社から合計200万円の借金があり、任意整理を行うケースを想定してみましょう。

| 着手金:1社あたり2〜5万円 → 合計で6万円〜15万円 成功報酬:仮に交渉により返済総額が100万円に圧縮された場合(利息・遅延損害金カットなど)減額分100万円 × 10% = 10万円が報酬の目安 |

合わせると総額として16万円〜25万円程度の費用が発生する計算になります。

実際には、これらの費用を一括で支払う必要があるケースはほとんどありません。債務整理を専門とする多くの弁護士事務所では、依頼者の経済状況に配慮して月々1万円〜2万円程度の分割払いに対応しています。中には「任意整理による返済が始まるまで費用の支払いを待つ」など、初期負担を抑えてくれる事務所もあります。

また国の支援制度「法テラス(日本司法支援センター)」の民事法律扶助制度を利用すれば、弁護士費用を法テラスが一時的に立て替えることも可能です。そのため初期費用ゼロで相談・依頼を始められるケースもあります。

- 月々5,000円〜1万円程度の分割で返済可能

- 審査はありますが、一定の収入要件を満たせば利用可能

任意整理をためらう理由の一つに「弁護士費用」がありますが、実際は分割払いや公的制度を利用することで、大きな負担なく依頼できる環境が整っています。まずは無料相談を利用して、自分に合った方法を探してみましょう。

任意整理におすすめの法律事務所は?費用・実績・相談体制から徹底比較

毎月の返済に追われ、精神的にも肉体的にも疲弊していませんか? 膨らみ続ける借金を前に、誰にも相談できず、孤独感を感じていませんか? 将来への不安、家族への申し訳なさ、そして日々の重圧…。借金問題は、あなたの生活だけでなく […]

無料相談で確認すべき5つのポイント

任意整理を検討する際、無料相談をどう活用するかが、その後の手続きのスムーズさを大きく左右します。限られた相談時間で、必要な情報を効率よく得るために、以下の5つのポイントを事前に確認しておきましょう。

①任意整理が最適な解決方法かどうか

まずは、あなたの債務状況に合った手続きが何かを確認しましょう。

- 借入先の数と総額

- 月収に対する返済負担の割合

- 他の選択肢(個人再生・自己破産)との違い

借入の状況を整理して伝えることで、任意整理が本当にふさわしい手続きなのか、他の方法と比較した上での判断が可能になります。

②解決の見込みと返済計画の具体性

弁護士には、できるだけ数字で見通しを示してもらうようにしましょう。

- どのくらい借金が減る見込みか

- 月々の返済額はいくらくらいになりそうか

- 完済までにかかる期間はどれくらいか

この段階で現実的な返済プランが見えてくれば、手続き後の安心感にもつながります。

③弁護士費用の内容と支払い方法

費用面の不安は、無料相談でしっかり解消しておきたいところです。

- 着手金・成功報酬の内訳

- 分割払いの可否と月々の金額

- 支払い開始時期(返済開始後からOKか)

- 法テラスの利用が可能かどうか

「いくら必要か」だけでなく、「いつ・どう支払うか」を具体的に確認しましょう。

④手続きの流れと期間

任意整理は、一般的に3〜6ヶ月程度で完了しますが、状況によって前後することもあります。

- 債権者とのやり取りは誰が行うのか

- 必要書類の種類と準備期間

- 依頼者側で注意すべき点やタイミング

相談時に全体のスケジュール感を把握しておくことで、準備不足による遅延を防げます。

⑤弁護士や事務所との相性・信頼感

費用や実績だけでなく、「この人に任せられるか」を見極めることも重要です。

- 説明がわかりやすいか

- 疑問に丁寧に答えてくれるか

- 連絡方法や返信のスピードはどうか

- 長期的なやり取りに信頼が持てるか

任意整理は数ヶ月〜数年にわたる支援が必要な手続きです。信頼関係を築ける専門家を選ぶことが成功のカギになります。

一人で悩みを抱えていると、どうしても視野が狭くなりがちです。まずは無料相談を通じて弁護士の視点で状況を整理し、最適な解決方法を一緒に見つけることが再出発の道です。

まとめ|債務整理の期間で悩んだら弁護士の無料相談を活用しよう

債務整理にかかる期間は任意整理で3〜6ヶ月、個人再生や自己破産では1年以上かかる場合もあります。ただし実際にどれくらい時間がかかるかは、借金総額や収入・財産の有無などあなたの状況によって大きく異なります。

インターネットの情報だけでは判断が難しいため、まずは弁護士の無料相談を活用して現実的な手続きの流れや期間の目安を確認してみましょう。相談したからといって、必ず依頼しなければならないわけではありません。

無料相談を通じて具体的な見通しが立てば、不安がやわらぎ、生活再建に向けた行動もスムーズに進められるはずです。まずは一度弁護士に話してみることから始めましょう。

この記事の監修者

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。 当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

この記事に関係するよくある質問

- 債務整理はどのくらいで終わりますか?

- 債務整理に要する期間は、選ぶ手続きの種類によって異なります。たとえば任意整理の場合、債権者との交渉におよそ3〜6ヶ月、その後の返済は3〜5年ほど続くのが一般的です。債務整理を行うと信用情報に事故情報が登録されますが、一定の期間が経過すれば削除されるため、将来的には住宅ローンなどを利用できる可能性もあります。

- 債務整理 一生残る?

- 債務整理の記録は、信用情報機関には通常5〜7年で消えます。ただし、金融機関によっては独自にデータを保持し続けるケースがあり、その場合はいわゆる「社内ブラック」となり、信用情報から履歴が消えても新たな借入が難しくなることがあります。

- 債務整理の和解までの期間は?

- 任意整理を選んだ場合、弁護士や司法書士に依頼してから和解成立までの目安は3〜6ヶ月程度です。この間に債権者から取引履歴を取り寄せ、利息制限法に基づいて債務を再計算し、個別に交渉して合意を得る流れになります。交渉が長引いたり、債権者が多数いる場合は1年以上かかることもありますが、債権者側にも早期解決の利点があるため、スムーズに進むことが望ましいとされています。

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。

当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

債務整理の無料相談や依頼にお申し込みされる際は各弁護士事務所・司法書士事務所等の公式ホームページに記載されている内容をご確認いただき、自己判断していただけますようお願いいたします。

当サイトは株式会社WEBYと提携する企業のPR情報が含まれます。

当サイトで掲載しているコンテンツは個人および法人へ向けた情報提供が目的であり、債務整理を提供する事業者との契約代理や媒介、斡旋を助長するものではありません。