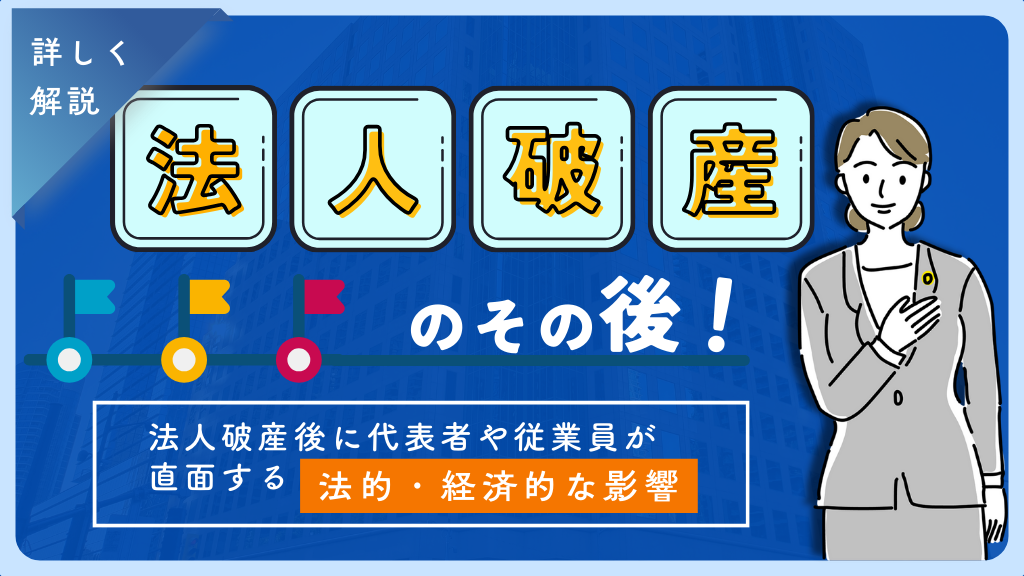

法人破産のその後はどうなる?倒産後の生活と弁護士相談のポイントを解説

代表破産・倒産

2024.11.22 ー 2024.12.03 更新

法人破産をした後、会社や自身の生活がどのように変化するのか、不安に感じている方は多いでしょう。本記事では、法人破産後の具体的な流れや影響について、法律事務所が提供する知識をもとにわかりやすく解説します。法人破産は自己破産と法律上の手続きや影響に違いがあり、会社自体がなくなり、従業員の雇用も終了することが特徴です。また、連帯保証人となっている場合など、個人に責任が及ぶケースもあります。

法人破産後には社会保険や給与の支払いも停止し、新たな生活の準備が求められます。しかし、正しい知識を得て法律に基づいた手続きを行うことで、適切な解決策を見出せます。登録された法律事務所に相談することで、許可が必要な手続きや未払いの債務対応など、少ない負担で進められる方法を知ることができます。本記事では、法人破産の概要を詳しく解説し、不安の軽減と新たなスタートに役立つ情報を提供します。

こんな人におすすめの記事です。

- 法人破産後の会社や自身の生活への影響について不安を抱えている経営者や代表者の方

- 法人破産と自己破産の違いや法律上の手続きについて基礎知識を得たいと考えている方

- 法律事務所への相談や登録手続きについて具体的な方法を知りたい方

記事をナナメ読み

- 法人破産後は会社が消滅し、従業員や取引先への対応が必要だが、法律事務所のサポートを活用すれば適切な解決が可能

- 法人破産と自己破産には法律上の違いがあり、代表者が個人保証している場合は個人への影響も検討が必要

- 法人破産後の再スタートには公的支援制度や専門家の助言を活用することで、生活や事業の再建が現実的

法人破産とは?その後の会社や生活への影響

法人破産は、会社が債務を返済できなくなった際の最終手段であり、これにより会社は法的に消滅し、事業活動を停止します。代表者は原則として個人的責任を問われませんが、連帯保証人の場合や不正行為があった場合には例外があります。

会社の消滅に伴い、従業員の解雇や取引先契約の終了が発生し、関係者への対応が求められます。また、破産は代表者の信用情報に影響を与え、新たな事業や融資が難しくなるほか、クレジットカードやローン利用の制限など生活面にも影響を及ぼします。法人破産は会社と個人の双方に重大な影響を及ぼすため、その後の対応を適切に行うことが重要です。

法人破産による会社の消滅と代表者の責任

法人破産が決定すると、会社は法的に消滅し、その存在を失います。これにより、会社の全ての資産は破産財団として管理され、債権者への配当に充てられます。会社の代表者や役員は、原則として会社の債務に対する個人的な責任を負わないのが一般的です。ただし、経営者による不正行為や法令違反があった場合は、個人的に責任を追及される可能性があります。

また、会社の代表者が連帯保証人となっている場合は、会社の債務に対して個人的に責任を負うことになります。この場合、代表者の個人資産が債務の返済に充てられる可能性があります。さらに、会社の破産手続きの中で、代表者の経営判断や会計処理が適切だったかどうかが調査されます。

法人破産後、代表者は新たな事業を始めることができますが、一定期間は公的な制限を受ける場合があります。例えば、破産者として一定期間、取締役になれないなどの制限が課されることがあります。また、信用情報機関に破産の事実が記録されるため、個人的な融資やクレジットカードの利用に影響が出る可能性があります。

法人破産が個人の信用情報に与える影響

法人破産が個人の信用情報に与える影響は、一般的に限定的です。法人破産は会社の破産であり、個人の破産とは異なるため、代表者や役員の個人信用情報に直接的な影響を及ぼすことはありません。ただし、代表者が連帯保証人となっている場合や、個人的に借り入れをしている場合は状況が変わります。

連帯保証人として債務を負っている場合、その債務が返済不能になると個人の信用情報に影響が出る可能性があります。また、会社の運営資金として個人名義でローンを組んでいた場合も、返済が滞ると信用情報に傷がつくことがあります。

さらに、法人破産後に新たな事業を始める際、融資を受けることが困難になる可能性があります。金融機関は過去の経営実績を審査の一部として考慮するため、法人破産の経験が不利に働く場合があります。

ただし、法人破産そのものが個人の信用情報に記録されることはないため、個人的な借り入れや保証に問題がなければ、クレジットカードの作成や個人ローンの利用に大きな支障はありません。法人破産後も、個人の信用を維持するためには、個人的な債務を適切に管理することが重要です。

破産による生活制限とペナルティ

法人破産後、代表者や経営者には様々な生活制限やペナルティが課されることがあります。まず、破産者名簿に記載されることで、一定期間は公職に就くことができなくなります。また、クレジットカードの作成や借入れが困難になり、金融取引に制限がかかります。

さらに、破産手続き中は裁判所の許可なく海外渡航ができなくなるなど、行動の自由が制限されることもあります。住居や就職先の確保も難しくなる可能性があり、特に賃貸契約や雇用契約時に破産歴が問題となることがあります。

また、破産後は一定期間、新たに会社の取締役になることができないなど、事業活動にも制限が課されます。これらの制限は通常5年程度続きますが、具体的な期間や内容は個々の状況により異なります。

ただし、これらの制限は永続的なものではなく、時間の経過とともに緩和されていきます。破産後の生活再建には困難が伴いますが、適切な対応と努力により、再起の道を歩むことは可能です。

経営者の財産差し押さえリスクと対応策

法人破産後、経営者は個人資産の差し押さえリスクに直面する可能性があります。このリスクは主に、経営者が会社の債務に対して個人保証を行っている場合に発生します。対応策として、まず重要なのは早期に専門家に相談することです。弁護士や税理士と連携し、個人資産の保護策を検討することが不可欠です。

具体的な対応策としては、自由財産の確保が挙げられます。破産法で保護される自由財産の範囲を把握し、必要に応じて資産の組み替えを行うことで、生活に必要な最低限の財産を守ることができます。また、配偶者名義の財産を明確に区別することも重要です。

さらに、破産前に違法な資産隠しと疑われるような行為は厳に慎むべきです。むしろ、誠実に債権者と交渉を行い、任意整理や個人再生などの代替手段を検討することが望ましいでしょう。場合によっては、個人破産を選択することで、新たな出発の機会を得ることも考えられます。

経営者は、これらの対応策を適切に実行することで、法人破産後の個人資産への影響を最小限に抑え、再起の機会を確保することができます。

自由財産と破産後に許される収入の範囲

法人破産後、代表者や経営者には一定の自由財産が認められます。これは、生活に必要不可欠な最低限の財産を保護するためのものです。具体的には、生活に必要な家財道具、2か月分の生活費(標準的な額)、職業に必要な道具などが含まれます。また、破産後も一定の収入を得ることは可能です。ただし、収入が一定額を超える場合、その超過分は破産財団に組み込まれる可能性があります。

収入の範囲については、破産管財人や裁判所との協議により決定されますが、一般的には生活に必要な最低限の金額が認められます。具体的な金額は個々の状況により異なりますが、通常、生活保護基準を参考に判断されることが多いです。

破産後の収入に関しては、給与所得だけでなく、事業収入や不動産収入なども含まれます。ただし、これらの収入を得るにあたっては、破産管財人への報告義務があります。また、収入が増加した場合には、債権者への弁済額が増える可能性もあります。

自由財産と許容される収入の範囲は、破産者の生活再建を支援するための重要な要素です。これらを適切に活用することで、破産後の新たな出発に向けた基盤を整えることができます。

法人破産後、従業員や取引先はどうなる?

法人破産が決定すると、従業員や取引先にも大きな影響が及びます。まず従業員については、会社の解散に伴い原則として全員が解雇されることになります。ただし、労働基準法に基づき、30日前までに解雇予告をするか、解雇予告手当を支払う必要があります。未払い賃金や退職金がある場合は、破産財団から優先的に支払われる仕組みがあります。

一方、取引先に対しては、破産手続開始決定後速やかに通知を行う必要があります。未払いの債務がある場合、取引先は破産債権者として債権を届け出ることができます。ただし、破産財団の状況によっては全額回収が困難な場合もあります。また、継続中の契約は破産管財人によって解除される可能性があるため、取引先は代替取引先の確保などの対応を迫られることもあります。

このように、法人破産は従業員の雇用や取引先との関係に大きな影響を与えるため、慎重な対応が求められます。

従業員の解雇手続きと必要な対応

法人破産の際、従業員の解雇は避けられない重要な手続きです。まず、従業員に対して破産の事実と解雇の必要性を丁寧に説明する必要があります。この際、書面での通知を行い、解雇の理由や時期を明確に伝えることが重要です。また、未払いの給与や退職金がある場合は、破産管財人と相談の上、可能な限り支払いの手続きを進めます。

従業員の権利を守るため、労働基準法に基づいた適切な解雇予告期間を設けることも必要です。通常、30日前までに予告するか、30日分以上の平均賃金を支払う必要があります。ただし、破産手続きの特殊性により、この期間が短縮される場合もあります。

解雇された従業員に対しては、雇用保険の手続きや再就職支援などの情報提供も重要な対応です。ハローワークとの連携や、可能であれば再就職先の紹介なども検討しましょう。また、従業員の個人情報の取り扱いにも十分注意を払い、適切に管理・処分することが求められます。

これらの対応を適切に行うことで、従業員との信頼関係を維持し、円滑な破産手続きを進めることができます。同時に、社会的責任を果たす姿勢を示すことにもつながります。

取引先に対する通知と対応方法

法人破産を行う際、取引先への適切な通知と対応は非常に重要です。まず、破産手続きの開始が決定したら、速やかに全ての取引先に対して書面で通知を行う必要があります。この通知には、破産手続きの開始日、破産管財人の氏名と連絡先、今後の取引停止の旨を明記します。

また、未払いの債務がある取引先に対しては、破産手続きの中で債権の届出を行うよう案内します。債権者集会の日程が決まっている場合は、その情報も併せて伝えるとよいでしょう。

取引先との良好な関係を維持するためには、誠実な対応が欠かせません。可能な限り、重要な取引先には個別に連絡を入れ、状況を説明することが望ましいです。ただし、破産管財人が選任された後は、管財人の指示に従って対応することが必要です。

なお、継続的な取引関係にある取引先に対しては、破産手続き開始後の取引条件について協議する機会を設けることも検討しましょう。これにより、取引先の信頼を維持し、将来的な事業再建の可能性を残すことができます。

取引先への影響と債務整理の考え方

法人破産が発生すると、取引先企業にも少なからず影響が及びます。まず、未払いの債務が存在する場合、その回収が困難になる可能性が高くなります。取引先は破産手続きの中で債権者として扱われ、債権届出を行う必要があります。ただし、破産財団の状況によっては、債権の一部または全額が回収できないケースも多々あります。

また、長年の取引関係が突然途切れることで、事業計画の見直しや新たな取引先の開拓が必要になる場合もあります。特に、破産した企業が重要な仕入先や販売先であった場合、その影響は大きくなります。

債務整理の観点からは、破産手続きが開始されると、個別の債権回収行為は禁止され、破産管財人による公平な処理が行われます。債権者は平等に扱われ、破産財団の換価・配当によって債権の一部が弁済されることになります。

取引先企業としては、破産の兆候を早期に察知し、リスク管理を行うことが重要です。取引先の経営状況を定期的に確認し、必要に応じて取引条件の見直しや債権保全策を講じることで、破産による影響を最小限に抑えることができます。また、自社の経営にも影響が及ぶ可能性がある場合は、専門家に相談し、適切な対応策を検討することが賢明です。

破産後に再スタートする方法はあるのか?

法人破産後の再スタートには、いくつかの方法があります。まず、破産手続き完了後は新たに事業を始めることが可能です。ただし、一定期間は役員就任や会社設立に制限がかかる場合があるため、注意が必要です。再起を図る際は、過去の経験を活かしつつ、新たなビジネスモデルや業界を検討することが重要です。

資金調達については、通常の金融機関からの借入れは難しくなりますが、政府系金融機関や民間のベンチャーキャピタルなどの選択肢があります。また、クラウドファンディングやビジネスコンテストへの参加など、新しい資金調達方法も検討できます。

個人の信用面では、クレジットカードやローンの利用に制限がかかる可能性がありますが、時間の経過とともに徐々に緩和されていきます。再スタートを成功させるには、慎重な計画立案と着実な実行が不可欠です。

破産後の起業に関する制限事項

法人破産後の起業には一定の制限が設けられています。破産手続き終結後、一定期間は会社の取締役や代表者になることが禁止されます。この期間は通常3年程度ですが、裁判所の判断により延長されることもあります。また、破産者名簿に記載されている間は、新たに法人を設立することも困難です。

ただし、個人事業主として起業することは可能です。ただし、信用情報機関に破産の記録が残るため、取引先や金融機関との関係構築に苦労する可能性があります。クレジットカードの作成やローンの利用も制限されるため、事業資金の調達に工夫が必要です。

再起を図る際は、破産の原因を十分に分析し、同じ過ちを繰り返さないよう注意が必要です。また、破産後の起業に関する法律相談を受けることで、適切な再スタートの方法を見出すことができます。信用回復には時間がかかりますが、着実に実績を積み重ねることで、徐々に信頼を取り戻すことが可能です。

新たに事業を始めるための資金調達方法

法人破産後に新たな事業を始める際の資金調達は、通常の方法とは異なる工夫が必要です。まず、自己資金の活用が最も確実な方法となります。破産後も一定の自由財産が認められているため、これを元手に事業を立ち上げることが可能です。また、家族や知人からの借入れも選択肢の一つです。信頼関係に基づく資金調達は、破産歴がある場合でも比較的実現しやすいでしょう。

公的支援制度の活用も有効です。日本政策金融公庫の創業融資や、各地方自治体が提供する創業支援制度などが利用可能です。これらは破産歴があっても、事業計画の内容次第で融資を受けられる可能性があります。

クラウドファンディングも注目すべき選択肢です。事業のアイデアや社会的意義を訴求することで、多くの支援者から資金を集めることができます。この方法は、破産歴に左右されにくい利点があります。

最後に、ビジネスパートナーとの共同事業も検討に値します。信頼できるパートナーと組むことで、資金面だけでなく経営ノウハウの面でも支援を得られる可能性があります。

クレジットカード・ローン利用の制限について

法人破産後は、代表者や経営者個人のクレジットカードやローンの利用に制限がかかる可能性があります。多くの金融機関は、法人破産の情報を信用情報機関に報告するため、個人の信用情報にも影響が及びます。これにより、新規のクレジットカード発行や個人ローンの申し込みが困難になることがあります。

既存のクレジットカードについては、利用停止や強制解約される可能性があります。特に、会社名義のカードは即時に利用できなくなります。個人名義のカードも、与信審査の再評価により利用限度額の引き下げや解約を求められることがあります。

ローンに関しては、新規借入れが難しくなるだけでなく、既存の借入れについても返済条件の見直しを迫られる可能性があります。住宅ローンなどの長期ローンは、返済が滞らない限り継続できる場合もありますが、金融機関との交渉が必要になることがあります。

これらの制限は、法人破産後の一定期間続くことが多く、個人の信用回復には時間がかかります。ただし、破産後の生活再建や新たな事業展開のためには、適切な資金管理と計画的な信用回復が重要です。

法人破産にかかる費用と弁護士相談の重要性

法人破産の手続きには一定の費用がかかります。一般的に、弁護士費用や裁判所への申立て費用、破産管財人の報酬などが含まれ、その総額は会社の規模や債務の状況によって異なりますが、数十万円から数百万円程度になることが多いです。このような費用負担は経営者にとって大きな課題となりますが、適切な手続きを行うためには避けられません。

そのため、法人破産を検討する際には、早い段階で弁護士に相談することが非常に重要です。経験豊富な弁護士は、破産手続きの流れや必要な書類、想定される費用などについて詳しく説明してくれます。また、破産以外の選択肢がないかどうかも含めて、会社の状況を総合的に分析し、最適な対応策を提案してくれるでしょう。弁護士との相談を通じて、経営者は法的リスクを最小限に抑えつつ、適切な判断を下すことができます。

法人破産手続きの費用相場

法人破産手続きの費用相場は、破産申立ての規模や複雑さによって大きく異なりますが、一般的には100万円から500万円程度の範囲内に収まることが多いです。この費用には、弁護士報酬、裁判所への予納金、破産管財人への報酬などが含まれます。

小規模な法人の場合、比較的単純な破産手続きであれば100万円から200万円程度で済むケースもあります。一方、大規模な法人や複雑な債務関係がある場合は、500万円を超える場合もあります。

費用の内訳としては、弁護士報酬が最も大きな割合を占め、通常は着手金と報酬金の二段階方式で請求されます。着手金は50万円から100万円程度、報酬金は債務整理の結果に応じて決定されます。

裁判所への予納金は、破産手続きの規模によって異なりますが、20万円から100万円程度が一般的です。破産管財人への報酬も事案の複雑さや管財業務の内容によって変動し、数十万円から数百万円に及ぶことがあります。

なお、費用の支払いが困難な場合は、分割払いや着手金の減額など、弁護士と相談の上で柔軟な対応を検討することも可能です。法人破産の費用は決して安くはありませんが、適切な手続きを行うことで将来的なリスクを軽減できるため、専門家のサポートを受けることが重要です。

法テラスを利用した破産手続きのサポート

法テラスは、経済的に困難な状況にある方々に対して法的支援を提供する公的機関です。法人破産の手続きにおいても、法テラスのサービスを活用することで、専門家のアドバイスを受けながら適切に対応することができます。

法テラスでは、法人破産に関する無料法律相談を受け付けており、弁護士や司法書士といった専門家から具体的なアドバイスを得ることができます。また、収入や資産が一定基準以下の場合、民事法律扶助制度を利用して破産手続きに必要な弁護士費用の立替えを受けられる可能性もあります。

さらに、法テラスでは破産手続きに関する情報提供や資料の配布も行っており、手続きの流れや必要書類について詳しく知ることができます。多重債務や経営破綻に悩む方々にとって、法テラスは心強い味方となるでしょう。

ただし、法テラスの支援を受けるには一定の条件を満たす必要があります。まずは法テラスのコールセンターや地方事務所に連絡し、自身の状況に合わせた適切なサポートを受けられるか確認することが重要です。法人破産という困難な状況においても、法テラスを活用することで、適切な手続きを進めることができるでしょう。

法人破産のための弁護士選びのポイント

法人破産の手続きを進める上で、適切な弁護士を選ぶことは非常に重要です。まず、企業法務や破産法に精通した弁護士を探すことが大切です。経験豊富な弁護士は、複雑な法的手続きを効率的に進め、潜在的な問題を事前に回避できる可能性が高くなります。

また、弁護士の対応の迅速さや丁寧さも重要な選択基準となります。破産手続きは時間との戦いでもあるため、迅速な対応ができる弁護士を選ぶことで、スムーズな手続きが期待できます。さらに、費用面も考慮する必要があります。破産手続きにかかる費用は弁護士によって異なるため、複数の弁護士に相談し、見積もりを比較検討することをおすすめします。

信頼性も重要な要素です。弁護士会や知人からの紹介、インターネット上の評判なども参考にしながら、信頼できる弁護士を見つけることが大切です。最終的には、面談を通じて相性や信頼関係を確認し、自社の状況を十分に理解してくれる弁護士を選ぶことが、円滑な法人破産手続きにつながります。

法人破産後に知っておきたい公的支援制度と再起のポイント

法人破産後の再起を目指す経営者にとって、公的支援制度の活用は重要な選択肢となります。まず、中小企業再生支援協議会による経営相談や再生計画策定支援を利用することで、専門家のアドバイスを受けられます。また、日本政策金融公庫の創業支援制度を活用すれば、新たな事業立ち上げに必要な資金調達の道が開かれる可能性があります。

再起のポイントとしては、破産の経験を糧に自己分析を行い、経営スキルの向上に努めることが大切です。さらに、信用回復のため、小規模な事業から着実に実績を積み重ねていくことも効果的です。ネットワーキングイベントへの参加や、メンターの獲得も、再起に向けた有効な手段となるでしょう。

公的支援制度と再起のポイントを適切に組み合わせることで、法人破産後の新たなスタートを切る道筋が見えてくるはずです。

公的支援制度の活用方法

法人破産後の再起を図る上で、公的支援制度の活用は重要な選択肢となります。まず、ハローワークでは再就職支援や職業訓練の機会が提供されており、新たなスキルを習得しながら就職活動を行うことができます。また、生活福祉資金貸付制度を利用することで、一時的な生活資金の確保が可能です。

中小企業再生支援協議会では、事業再生に向けたアドバイスや支援を受けられるため、新たな事業展開を検討する際に活用できます。さらに、日本政策金融公庫の創業支援制度を利用すれば、再起業に必要な資金調達の道が開かれる可能性があります。

地方自治体によっては、独自の中小企業支援制度を設けている場合もあるため、居住地域の商工会議所や産業振興課に相談することで、地域に根ざした支援を受けられる可能性があります。これらの公的支援制度を適切に組み合わせることで、法人破産後の再起に向けた足がかりを築くことができるでしょう。

破産後の生活再建に役立つポイント

法人破産後の生活再建には、計画的な行動と前向きな姿勢が欠かせません。まず、収支バランスを見直し、無駄な支出を削減することが重要です。固定費の見直しや、生活必需品以外の支出を抑えることで、家計の立て直しが可能になります。また、新たな収入源を確保するため、スキルアップや資格取得にも積極的に取り組むべきでしょう。

同時に、公的支援制度の活用も検討しましょう。生活保護や住宅支援、就労支援などの制度を利用することで、一時的な生活の安定を図ることができます。さらに、ハローワークなどを通じて再就職活動を行い、安定した収入を得ることも大切です。

精神面のケアも忘れてはいけません。破産経験者の自助グループや、カウンセリングサービスを利用することで、精神的な負担を軽減できます。家族や友人との関係性を大切にし、支えあうことも重要です。

最後に、将来に向けた貯蓄や資産形成を意識することが大切です。小額からでも定期的に貯蓄を行い、長期的な視点で経済的な安定を目指しましょう。これらのポイントを意識し、一歩ずつ着実に生活再建を進めていくことが、破産後の新たな人生を切り開く鍵となります。

日本政策金融公庫などの利用可能な支援

法人破産後の再起を目指す経営者にとって、公的支援制度の活用は重要な選択肢となります。特に日本政策金融公庫は、再チャレンジ支援融資制度を通じて、破産後の事業再生を支援しています。この制度では、過去に事業に失敗した経験を持つ方でも、事業計画の実現可能性や資金の使途などを審査した上で、新たな事業に必要な資金を融資しています。

また、中小企業再生支援協議会も、経営難に陥った企業の再生支援を行っており、専門家による経営診断や再生計画の策定支援を受けられます。さらに、各都道府県の産業振興センターでは、経営相談や専門家派遣などのサービスを提供しており、事業再建に向けたアドバイスを得ることができます。

これらの支援制度を活用することで、法人破産後の再起に向けた道筋を見出すことが可能となります。ただし、これらの支援を受けるためには、適切な事業計画の策定や経営改善への強い意志が求められます。再チャレンジに向けて、これらの公的支援制度を効果的に利用することが、新たな事業成功への鍵となるでしょう。

まとめ:法人破産のその後の影響と再スタートの方法

法人破産は、会社が経済的に行き詰まり、債務を返済できなくなった場合に行う法的手続きです。破産手続の申立により会社は清算され、所有する資産は現金化されて債権者への配当に充てられます。法人が倒産すると、従業員の解雇や事業の廃業が伴いますが、経営者個人に直接的な責任が残るわけではありません。ただし、連帯保証人になっている場合や、税金の未納がある場合は、免責が認められず借金が個人に残る可能性があります。

法人破産のメリットとしては、債務が基本的に清算される点が挙げられます。一方でデメリットは、会社の信用情報が悪化し、再起業や融資が難しいこと、また社会的な信用を失うことです。また、破産手続き中は裁判所の許可なく資産の売却や廃止手続を進めることができず、手続きの準備や申請には時間がかかります。

実際には、法人破産以外の選択肢として、民事再生や任意整理を検討することも可能です。これらの手段は倒産を防止しつつ、事業の再建を目指す方法で、従業員の仕事を守るための選択肢として有効です。依頼する専門家による知識と経験が重要で、気軽に相談することで安心して問題解決を目指せます。

破産後の再スタートには、公的支援制度の活用が役立ちます。日本政策金融公庫や地方自治体の創業支援制度を利用し、資金調達や事業計画の策定を行うことが可能です。破産は終わりではなく、新たなスタートの一歩と捉え、着実に準備を進めることが重要です。

この記事の監修者

株式会社WEBYの債務急済運営事務局。全国400以上の弁護士・司法書士のWEBマーケティング支援に従事。これまでに法律ジャンルの記事執筆・編集を1000記事以上担当。WEBコンサルやHP制作、SEO対策、LMC(ローカルマップコントロール)など様々な支援を通じて法律業界に精通。これらの経験を基に債務整理の際に必要な情報や適切な弁護士・司法書士を紹介している。

この記事に関係するよくある質問

- 会社が破産すると、社長はどうなるのでしょうか?

- 破産手続きが開始されると、会社の財産管理権は破産管財人に移るため、社長が会社の財産を自由に動かすことはできなくなります。会社のみが破産した場合でも、社長は破産した会社の代表取締役として、破産法に基づく説明義務や重要な財産の開示義務、さらには転居時に裁判所の許可が必要となる居住制限などの義務を負うことになります。

- 法人が破産するとどうなるのでしょうか?

- 破産とは、資産と負債を清算するための手続きであり、破産により法人の資産はすべて失われます。特に会社が破産する場合、法人は消滅するため、個人のように「自由財産(破産後も保持できる財産)」は認められません。法人の所有する全ての財産は現金化され、債権者への配当に充てられることで完全に消失します。

- 法人破産をするとペナルティはあるのでしょうか?

- 会社の保証人になっていた場合でも、個人の破産手続きを行えば、会社の借金を全額支払う必要はなくなります。破産手続きが全て完了すると、負債がゼロの状態になります。一度破産しても、法的なペナルティは課されず、新たに会社を設立することも可能です。

- 会社が倒産した場合、社員はどうなるのでしょうか?

- 破産した会社は、破産手続きに従って資産の清算が進められ、最終的に法人格が消滅します。法人格が消滅すると、会社が従業員を雇用し続けることは不可能となるため、破産手続きの途中で従業員を解雇せざるを得ない状況になります。

- 法人を廃業するとどのようなデメリットがあるのでしょうか?

- 廃業は、経営者が自ら事業を終了させることを指します。廃業によって負債が清算され、経営の負担から解放されるというメリットがありますが、その一方で、会社の資産が全て失われるだけでなく、従業員の雇用も終了するため、会社に関連する全てを失うというデメリットがあります。

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。

当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

債務整理の無料相談や依頼にお申し込みされる際は各弁護士事務所・司法書士事務所等の公式ホームページに記載されている内容をご確認いただき、自己判断していただけますようお願いいたします。

当サイトは株式会社WEBYと提携する企業のPR情報が含まれます。

当サイトで掲載しているコンテンツは個人および法人へ向けた情報提供が目的であり、債務整理を提供する事業者との契約代理や媒介、斡旋を助長するものではありません。