アコムで作った借金は自己破産できる?条件や免除後の注意点も解説

自己破産

2024.06.23 ー 2024.07.02 更新

「アコムで借金を作ってしまったものの、返済ができない状況に陥ってしまったので自己破産したい」といった状況に陥っている人もいるのではないでしょうか。アコムは即日最短30分で審査が完了する消費者金融なので、利用している人も少なくありません。

結論から言うと、アコムで作った借金は自己破産することができます。

本記事では、アコムで作った借金を自己破産した方がいいケース、しなかった時に起こることなどを解説します。

こんな人におすすめの記事です。

- アコムで作った借金に悩んでいる人・困っている人

- アコムで作った借金を自己破産するべきか悩んでいる人

- アコムで作った借金を自己破産したほうがいいケースを知りたい人

- 自己破産に関連する知識を深めたい人

記事をナナメ読み

- アコムで借りた借金は自己破産できる

- 総量規制を超える借金となっている場合や、複数の金融機関から借り入れをしている場合には自己破産を検討するべき

- 自己破産をすると三菱UFJフィナンシャル・グループから借入をすることができなくなる可能性がある

- 自己破産後もカードを使いたい場合には、デビットカードやプリペイドカードを利用する

アコムで作った借金は自己破産できる

アコムで作った借金は、自己破産手続きにより、免責を受けることができます。

自己破産手続きを行うと、アコムに対する借金は、免責の対象となり、支払う必要がなくなります。ただし、自己破産は誰でも無条件にできる債務整理ではありません。 また、換価の対象となった財産は処分する必要があります。

現在の財産の状況や収入などによっては自己破産ができない場合もあるので、まずは弁護士や司法書士などの法律の専門家に相談するようにしてください。

アコムで作った借金は自己破産以外の債務整理も可能

アコムで作った借金は、自己破産以外の債務整理も可能です。債務整理とは、借金の返済が困難になった場合に、弁護士や司法書士などの専門家の助言を受けながら、債務の整理を行うことを指します。

アコムで借金をした場合、自己破産以外にも、任意整理や個人再生などの債務整理を行うことができます。

任意整理は、債権者との話し合いにより、毎月の返済金額を減らす方法です。金利の引き下げや返済期間の延長などを行うことで、月々の返済額を減らすことができます。任意整理は、裁判所を通さず、債権者との直接交渉により行うため、手続きが簡単で、費用が安く済むのが特徴です。

個人再生は、裁判所の監督の下、借金の返済方法を変更する方法です。個人再生では、原則として、借金の総額が3,000万円以下であること、定期的な収入があることなどの要件があります。個人再生では、借金の総額を減らしたり、返済期間を延長したりすることで、月々の返済額を減らすことができます。最低100万円以上の借金がある場合には、個人再生を検討してみてください。

そもそも自己破産とは?

自己破産は、借金の返済が困難になった個人が、裁判所に申し立てを行い、債務の全部を免除してもらう制度のことです。

自己破産を申し立てると、裁判所が債務者の財産状況や収入状況などを調査し、破産手続開始決定を下します。これにより、債務者は、原則として、全ての債務の支払い義務を免除されます。

ただし、自己破産は誰でも利用できる制度ではありません。また、自己破産中は職業の制限も受けます。次の章で、自己破産ができる条件について詳しく解説します。

自己破産できる条件

自己破産ができる3つの条件は以下の通りです。

- 支払不能状態であること

- 債務が非免責債権出ないこと

- 免責不許可事由に該当しないこと

それぞれについて解説します。

支払不能状態であること

自己破産を申請するには、まず、支払不能状態で完済の見込みがないことが条件となります。支払不能状態とは、借金の返済が絶望的な状態のことです。

支払不能状態であるかどうかは、債務者の収入や財産、生活状況などを総合的に判断します。単に借金の額が多いだけでは、支払不能状態とは言えません。債務者に返済の意思と能力があれば、支払不能状態とは言えないのです。

なお、自己破産の申立て時に一定の財産がある場合には、裁判所が選任する破産管財人によってその財産が換価され、債権者に分配されることになります。

回収される財産は以下のとおりです。

- 家や土地などの不動産

- 99万円を超える現金

- 20万円を超える価値の預貯金等(退職金、生命保険の解約返戻金なども含む)

- 20万円以上の価値のあると判断される自動車、貴金属、骨とう品類

- 株式などの有価証券類など

また、回収されない財産は以下のとおりです。

- 99万円以下の現金

- 20万円以下の価値と判断される財産

- 家具・家電・寝具などの生活必需品

また、支払不能状態は、一時的なものではなく、継続的・恒常的なものであることが必要です。一時的な収入の減少や、緊急の出費があったために、一時的に返済が滞ったような場合は、支払不能状態とは言えません。

債務が非免責債権でないこと

自己破産を申請するには、債務が非免責債権でないことが条件となります。非免責債権とは、自己破産をしても免責されない債権のことを指します。

非免責債権には、以下のようなものがあります。

- 子供の養育費や配偶者の生活費などの養育費・慰謝料

- 故意または重大な過失によって発生した損害賠償債務(交通事故の損害賠償金など)

- 罰金、科料、追徴金などの刑事債務

- 税金などの公租公課

これらの非免責債権は、自己破産をしても、支払い義務が免除されません。自己破産をしても、その債務の支払い義務は残ります。

なお、非免責債権は破産法で以下のように定められています。

(免責許可の決定の効力等)

第二百五十三条 免責許可の決定が確定したときは、破産者は、破産手続による配当を除き、破産債権について、その責任を免れる。ただし、次に掲げる請求権については、この限りでない。

一 租税等の請求権(共助対象外国租税の請求権を除く。)

二 破産者が悪意で加えた不法行為に基づく損害賠償請求権

三 破産者が故意又は重大な過失により加えた人の生命又は身体を害する不法行為に基づく損害賠償請求権(前号に掲げる請求権を除く。)

四 次に掲げる義務に係る請求権

イ 民法第七百五十二条の規定による夫婦間の協力及び扶助の義務

ロ 民法第七百六十条の規定による婚姻から生ずる費用の分担の義務

ハ 民法第七百六十六条(同法第七百四十九条、第七百七十一条及び第七百八十八条において準用する場合を含む。)の規定による子の監護に関する義務

ニ 民法第八百七十七条から第八百八十条までの規定による扶養の義務

ホ イからニまでに掲げる義務に類する義務であって、契約に基づくもの

五 雇用関係に基づいて生じた使用人の請求権及び使用人の預り金の返還請求権

六 破産者が知りながら債権者名簿に記載しなかった請求権(当該破産者について破産手続開始の決定があったことを知っていた者の有する請求権を除く。)

七 罰金等の請求権

2 免責許可の決定は、破産債権者が破産者の保証人その他破産者と共に債務を負担する者に対して有する権利及び破産者以外の者が破産債権者のために供した担保に影響を及ぼさない。

3 免責許可の決定が確定した場合において、破産債権者表があるときは、裁判所書記官は、これに免責許可の決定が確定した旨を記載しなければならない。

4 第一項の規定にかかわらず、共助対象外国租税の請求権についての同項の規定による免責の効力は、租税条約等実施特例法第十一条第一項の規定による共助との関係においてのみ主張することができる。

引用:破産法 第二百五十三条

免責不許可事由に該当しないこと

自己破産を申請するには、免責不許可事由に該当しないことが条件となります。免責不許可事由とは、自己破産をしても免責が認められない事由のことです。

免責不許可事由には、以下のようなものがあります。

- 破産手続開始の申立前に、債権者を害することを知りながら、財産を隠したり、譲渡したりした場合

- 破産手続開始の申立前に、賭博や投機的取引によって著しい損失を生じさせた場合

- 破産手続開始の申立前に、浪費や遊興によって著しい損失を生じさせた場合

- 破産手続開始の申立前7年以内に、自己破産を行ったことがある場合

- 破産手続開始の申立時に、重要な事実を隠したり、虚偽の陳述をしたり偏頗弁済をしたりした場合

これらの免責不許可事由に該当する場合は、自己破産をしても、免責が認められません。

また、免責不許可事由に該当するかどうかは、裁判所が判断します。破産手続き中に虚偽の申告をしたり、重要な事実を隠したりすると、免責が認められなくなるだけでなく、刑事罰の対象にもなりかねないので絶対にしないようにしましょう。

自己破産にかかる費用の一覧表

自己破産にかかる費用の一覧表を作成しました。

自己破産を弁護士に依頼する際の費用相場は、25万円から50万円程度とされています。

| 費用の種類 | 費用相場 | 備考 |

| 申立手数料(収入印紙) | 1,500円 | 裁判所に申立てをするために必要な費用 |

| 予納郵券代 | 3,000円~15,000円 | 債権者に破産を通知するための郵送料 |

| 予納金(同時廃止事件) | 1万円~3万円 | 財産がほとんどない場合の予納金 |

| 予納金(管財事件) | 50万円以上 | ある程度の財産がある場合の予納金 |

| 予納金(少額管財事件) | 20万円程度 | 財産が少なく弁護士が代理人となって破産手続きを行う場合の予納金 |

| 弁護士費用(着手金) | 20万円~30万円 | 弁護士に仕事を依頼したときにかかる費用 |

| 弁護士費用(成功報酬) | 0万円~20万円 | 自己破産もしくは免責が認められた際にかかる費用 |

アコムで作った借金を自己破産したほうがいいケース

アコムで作った借金を自己破産したほうがいいケースは以下の通りです。

- 総量規制を超えた借金となっている

- アコム以外からも借り入れをしている

- 3年以内に借り入れを完済できる見込みがない

- 住宅ローンを組んでいない

- 税金を滞納している

- ライフラインとなっている電気やガス、水道や携帯料金を滞納している

それぞれについて解説します。

総量規制を超えた借金となっている

アコムで作った借金が、総量規制を超えている場合には、場合は、自己破産を検討した方が良いでしょう。総量規制とは、貸金業法で定められた個人向けの借入限度額のことです。借金の借入総額が年収の3分の1以上となっている場合には、総量規制を超えた状態になっていると判断されます。

総量規制を超えた借金は、収入に見合った借金ではありません。返済が滞る可能性が高い状態に陥っているので、自己破産を検討した方がいいでしょう。

自己破産をすることで、借金の返済義務を免除してもらうことができます。

アコム以外からも借り入れをしている

アコムだけでなく、他の金融機関からも借り入れをしている場合は、自己破産を検討した方が良いでしょう。複数の金融機関から借り入れをしていると、借金の管理が難しくなり、返済が滞るリスクが高くなります。

また、複数の金融機関から借り入れをしていると、借金の総額が膨らみやすくなるというデメリットもあります。利息で借金の総額が大きくなると、返済ができなくなるかもしれません。

したがって、アコム以外からも借り入れをしている場合は、早めに自己破産を検討することをおすすめします。自己破産をすることで、全ての借金の返済義務を免除してもらうことができるからです。

3年以内に借り入れを完済できる見込みがない

アコムからの借り入れを、3年以内に完済できる見込みがない場合は、自己破産を検討した方が良いでしょう。借金は、できるだけ早く完済するべきものです。

しかし、収入が低かったり、他の支出が多かったりすると借金完済の目処がたたないこともあります。今の借金を3年以内に完済できない可能性の方が高い場合には、自己破産を検討しましょう。

自己破産をすることで、借金の返済義務を免除してもらうことができます。また、自己破産をすることで、借金の返済から解放され、生活の立て直しを図ることができます。

住宅ローンを組んでいない

アコムからの借金に悩んでいて住宅ローンを組んでいない場合には、自己破産を検討しましょう。住宅ローンを組んでいない場合には、自己破産をしても自宅を失うリスクがありません。そのため、自己破産のデメリットが少なくなります。

自己破産をすると、原則として、全ての借金の返済義務が免除されますが、住宅ローン支払い中の自宅は手放さなければなりません。

したがって、住宅ローンを組んでいる場合は、自宅を手放しても借金を免除するべきかどうかを判断する必要があります。住宅ローンを組んでいない場合には、このようなデメリットが発生しないため、自己破産はおすすめの選択肢となります。

税金を滞納している

アコムからの借り入れがあり、税金を滞納している場合は、自己破産を検討した方が良いでしょう。税金は、国や地方公共団体に対する債務であり、非免責債権に該当します。そのため、自己破産をしても、税金の支払い義務は免除されないのです。

税金を滞納していると、延滞金や加算金が発生し、支払うべき税金がどんどん増えていきます。また、税務署から差し押さえを受けるリスクもあります。

そのため、税金を滞納している場合は、早めに自己破産を検討することをおすすめします。自己破産をすることで、アコムからの借金の返済義務は免除され、税金の支払いに専念することができます。

自己破産をしても税金の支払い義務は残るため、借金の返済が免除されたとしても税金の支払いが難しい場合には、税務署や市役所に相談するようにしてください。

ライフラインとなっている電気やガス、水道や携帯料金を滞納している

アコムからの借り入れがあり、電気やガス、水道、携帯料金などのライフラインを滞納している場合は、自己破産を検討した方が良いでしょう。ライフラインは、生活に欠かせないサービスであり、滞納が続くと、サービスの提供が停止されてしまうかもしれません。

電気やガス、水道が停止されると、生活が成り立ちません。また、携帯料金を滞納していると、携帯電話が使えなくなり、仕事や生活に支障をきたします。

そのため、ライフラインとなるサービスの料金を滞納している場合は、早めに自己破産を検討することをおすすめします。

アコムで作った借金を自己破産をしなかった時はどうなる?流れを解説

アコムで作った借金を自己破産をしなかった時はどうなるのでしょうか。

- 遅延損害金が発生する

- アコムから督促状が届く

- 勤務先や緊急連絡先に電話がいく

- 催告状や一括請求の通知が届く

- 裁判を起こされて訴状が届く

- 強制執行により財産を差し押さえされる

それぞれについて解説します。

遅延損害金が発生する

アコムで作った借金を返済期日までに払わなかった場合、遅延損害金が発生します。遅延損害金は、借金の返済が遅れたことによって発生する損害金のことです。

アコム(カードローン)の遅延損害金の利率は、年率20%です。この利率は、法律で定められた上限金利であり、非常に高い利率だと言えます。遅延損害金は、返済が遅れた日数に応じて発生するため、返済が長期間滞ると、元金よりも遅延損害金の方が多くなることもあります。時間が経過すれば経過するだけ増える費用だと覚えておきましょう。

例えば、10万円の借金を1ヶ月滞納すると、遅延損害金は約1,600円発生します。仮に、10万円の借金を1年間滞納し続けると、遅延損害金は約2万円発生することになります。

アコムで作った借金を自己破産せずに放置していると、遅延損害金が発生し、借金の額が雪だるま式に膨らんでいきます。借金の額が大きくなればなるほど、返済は難しくなります。

遅延損害金が発生しないようにするには、借金を期日までに返済するしかありません。

アコムから督促状が届く

アコムで作った借金を返済期日までに払わなかった場合、アコムから督促状が届きます。督促状とは、借金の返済を催促する通知のことです。

アコムの督促状は、返済が遅れた日数に応じて、段階的に送られてきます。例えば、返済が1ヶ月遅れると、「遅延のご案内」という督促状が届きます。返済が2ヶ月遅れると、「催告書」という督促状が届きます。返済が3ヶ月以上遅れると、「最終催告書」という督促状が届きます。

督促状には、借金の金額や返済期日、遅延損害金の金額などが記載されています。また、返済を促すために、法的手段を取ることがある旨の記載もされていることが多いです。

アコムから督促状が届いた場合には、放置せずにすぐに対応することが大切です。督促状に記載された連絡先に連絡を取り、返済方法を相談することをおすすめします。

しかし、どうしても返済が難しい場合は、弁護士や司法書士などの専門家に相談するようにしてください。

勤務先や緊急連絡先に電話がいく

アコムで作った借金を返済期日までに払わなかった場合、勤務先や緊急連絡先に電話がいくことがあります。これは、アコムが借金の返済を催促するために、債務者の勤務先や緊急連絡先に連絡を取るためです。

勤務先に電話がいくと、会社に借金をしていることがばれてしまいます。また、緊急連絡先に電話がいくと、家族や親族に借金の存在を知られてしまいます。

勤務先や緊急連絡先に電話が行くことを避けたい場合には、アコムからの連絡を無視せず誠実に対応することが大切です。返済が難しい状況に陥っている場合には、素直にアコムに相談しましょう。

催告状や一括請求の通知が届く

アコムで作った借金を返済期日までに払わなかったら、催告状や一括請求の通知が届きます。これは、アコムが法的な手段を取る前の最後の警告として送られてくるものです。

アコムだけがこのような対応をするわけではなく、消費者金融は2ヶ月以上滞納するとその時点で一括請求をされてしまいます。

催告状には、借金の金額や返済期日、遅延損害金の金額などが記載されています。また、一定期間内に返済しない場合は、法的手段を取ることがある旨の記載もされていることが一般的です。

一括請求の通知は、借金の全額を一括で返済するよう求める通知です。分割払いを選択していた場合でも、返済が滞ると、一括請求の通知が届きます。

催告状は督促状よりも緊急性の高い通知です。借金が返済できないからといって無視をしていると、裁判を起こされてしまいます。どうしても借金の返済ができない場合には、弁護士や司法書士に相談するようにしてください。

裁判を起こされて訴状が届く

アコムで作った借金を返済期日までに払わず、催告状や一括請求の通知にも応じなかった場合は、裁判を起こされて訴状が届くことになります。

作成された訴状には、アコムが債務者に対して借金の返済を求めていること、裁判所から出頭するよう命じられていることなどが記載されています。また、答弁書と呼ばれる文書を提出するよう求められることになります。

裁判を起こされると、裁判所から呼び出しを受けて出頭しなければなりません。出頭しない場合は、欠席裁判となり、アコムの主張が全面的に認められることがあります。

そのため、アコムから訴状が届いた場合は、放置せずに、すぐに対応することが大切です。弁護士や司法書士などの専門家に相談し、適切な対応を取ることをおすすめします。

裁判を起こされるということは、アコムが法的手段に訴えるほど、債務者の返済が滞っているということです。放置していると、判決が下され、強制執行されるリスクがあります。できるだけ早く対応をするようにしてください。

強制執行により財産を差し押さえられる

アコムで作った借金を返済期日までに払わず、裁判で敗訴した場合、強制執行により財産を差し押さえられることになります。

強制執行の対象となる財産は、預貯金や不動産、給与などです。預貯金は、債務者の口座から直接引き落とされ、残高が0円になる可能性があります。不動産は、競売にかけられ、売却代金が借金の返済に充てられます。給与は、債務者の勤務先に対して差し押さえの命令が出され、毎月の給与の一部が天引きされます。

強制執行を避けるためには、借金を返済するか、アコムと和解するしかありません。そのため、どうしても返済が難しい場合は、弁護士や司法書士などの専門家に相談することをおすすめします。

自己破産手続きの流れ

自己破産の流れは以下の通りです。破産者本人が申し立てをすることも可能ですが、通常は弁護士などの専門家が申し立てを行います。

- 弁護士に相談

- 受任通知が発送(取り立てストップ)

- 自己破産の申し立て

- 裁判所が破産手続き開始決定

- (破産管財事件の場合)破産管財人の選任

- (破産管財事件の場合)財産調査・換価

- (破産管財事件の場合)債権者集会の開催

- (破産管財事件の場合)配当手続き

- 裁判官面接

- 免責許可決定

- 免責決定により債務の免除を受ける

自己破産にかかる期間は、基本的には同時廃止事件で半年~1年程度、管財事件で1年~が目安です。内容の複雑さによって完了までにかかる期間が異なりますので、まずは法律の専門家に相談してください。

なお、破産手続開始決定の時点で破産者が保有している財産が換価の対象となります。それ以降に取得した財産(お給料)などは含まれないので注意してください。

自己破産のデメリットや注意点

自己破産のデメリットは以下の通りです。

- 信用情報機関に事故情報が載る

- 持ち家や車などの資産を手放す必要がある

- 保証人に迷惑がかかる(保証人に請求がいく)

- 官報に掲載される

- 資格や職業に一時的に制限がかかる

それぞれについて解説します。

信用情報機関に事故情報が載る

自己破産を利用すると、信用情報機関に「事故情報」が登録されます。これは一般に「ブラックリスト入り」と呼ばれますが、公式な用語ではありません。

事故情報の登録期間は制度によって異なりますが、自己破産の場合、最大で10年間事故情報が残ります。

事故情報が残っている間は、新規の借り入れができません。

持ち家や車などの資産を手放す必要がある

自己破産をする場合には、保有資産を処分する必要があります。

持ち家や自動車などの動産・不動産は処分の対象となり、これらを手放さずに借金をゼロにすることは厳しいです。

保証人に迷惑がかかる(保証人に請求がいく)

自己破産をすると、保証人・連帯保証人に迷惑がかかるというデメリットがあります。保証人・連帯保証人は借主の債務不履行時に連帯して返済責任を負う立場にあります。

民法137条で定められた「期限の利益」を喪失するため、債権者が保証人・連帯保証人に一括返済を迫ってしまうのです。

(期限の利益の喪失)

第百三十七条 次に掲げる場合には、債務者は、期限の利益を主張することができない。

一 債務者が破産手続開始の決定を受けたとき。

引用:民法

二 債務者が担保を滅失させ、損傷させ、又は減少させたとき。

三 債務者が担保を供する義務を負う場合において、これを供しないとき。

そのため、借金を整理する際は保証人をトラブルに巻き込むことになるので、事前に自己破産を検討していることを説明し了承を得ておきましょう。

官報に掲載される

自己破産を申し立てると、官報(国の公報)に掲載されます。

官報に掲載される内容は、債務者の氏名、住所、事件番号などです。具体的な債務内容や個人的な事情が掲載されることはありません。

官報に情報が載ったからといって家族や職場の人にバレる心配はありませんが、デメリットではあると言えるでしょう。

自己破産の場合には資格や職業に一時的に制限がかかる

自己破産を申し立てると、資格や職業に一時的に制限がかかるというデメリットがあります。4ヶ月~6ヶ月程度ですが、以下の仕事に就くことができなくなります。

資格制限の対象となる資格

- 金業(貸金業法6条1項2号)

- 教育委員会の委員(地方教育行政の組織及び運営に関する法律第4条3項1号、第9条1項1号)

- 行政書士(行政書士法第2条の2 2号)

- 銀行の取締役・執行役・監査役(銀行法第7条の2 2項2号)

- 警備員(警備業法14条1項、3条1号)

- 建築士(建築業法8条1号)

- 公安審査委員会の委員長および委員(公安審査委員会設置法7条1号、第8条)

- 公証人(公証人法14条2号)

- 公正取引委員会の委員長および委員(私的独占の禁止及び公正取引の確保に関する法律31条1号)

- 公認会計士(公認会計士法4条4号)

- 国家公安委員会の委員(警察法7条4項1号)

- 質屋(質屋営業法3条1項6号)

- 司法書士(司法書士法5条3号)

- 社会保険労務士(社会保険労務士法5条2号)

- 商工会議所の会員(商工会議所法15条2項2号)

- 信用金庫等の役員(信用金庫法17条1項3号)

- 生命保険募集人(保険業法279条1項1号、307条1項1号)

- 税理士(税理士法4条2号)

- 宅地建物取引士(宅地建物取引業法18条1項2号)

- 土地家屋調査士(土地家屋調査士法5条3号)

- 日本銀行の役員(理事を除く)(日本銀行法25条1項1号)

- 不動産鑑定士(不動産の鑑定評価に関する法律16条2号)

- 弁護士(弁護士法7条4号)

- 弁理士(弁理士法8条10号)

- 旅行業の登録(旅行業法6条1項6号、26条1項3号)

自己破産後にアコムで借入をすることはできる?

自己破産後にアコムで借入をすることはできるのでしょうか。

- 自己破産後7年〜10年間は新規の借入をすることができない

- アコムや三菱UFJ系列の金融機関・消費者金融からの借入ができない可能性がある

- ACマスターカードの新規契約はできない

それぞれについて解説します。

自己破産後7年〜10年間は新規の借入れをすることができない

自己破産をすると、信用情報機関に破産手続きの情報が登録されます。この情報は、原則として、破産手続き終了から7年間〜10年間の間信用情報機関に残ります。

信用情報機関に破産手続きの情報が登録されている間(最長10年)は、新規の借り入れはできません。

アコムも例外ではなく、新規の借り入れをすることはできません。

アコムや三菱UFJ系列の金融機関・消費者金融からの借入れができない可能性がある

自己破産をすると、アコムだけでなく、三菱UFJ系列の金融機関や銀行、消費者金融、貸金業者からの借り入れ(お金を借りること)ができなくなる可能性があります。

アコムは、三菱UFJフィナンシャル・グループの連結子会社です。三菱UFJフィナンシャル・グループには、三菱UFJ銀行や三菱UFJ信託銀行、三菱UFJニコス、auじぶん銀行などの金融機関が属しており、これらの金融機関は、グループ内で信用情報を共有しています。

つまり、アコムで自己破産をすると、その情報が三菱UFJフィナンシャル・グループ内の他の金融機関にも共有されるのです。これがいわゆる「社内ブラック」という状態です。

この情報は社内に蓄積された情報のため、信用情報機関の事故情報のように削除されることはありません。そのため、アコムで自己破産をした場合には、三菱UFJ系列の金融機関・消費者金融からの借入や融資を生涯にわたってできなくなる可能性があります。

ACマスターカードの新規契約はできない

自己破産をすると、ACマスターカードの新規契約が生涯にわたってできなくなります。ACマスターカードは、アコムが発行するクレジットカードです。

クレジットカードの審査では、信用情報機関の情報を参照します。自己破産をすると、信用情報機関に破産手続きの情報が登録される(ブラックリストに載る)ため、クレジットカードの審査に通りません。ACマスターカードはアコムのクレジットカードのため、信用情報機関の事故情報が消えたとしてもあなたが自己破産をした事実を参照することができます。そのため、信用情報機関の事故情報が消えた後も、ACマスターカードの新規契約はできないと言えるでしょう。

自己破産をすると、クレジットカードの利用ができなくなります。ただし、デビットカードやプリペイドカードは利用できるため、クレジットカードを利用したい場合にはデビットカードやプリペイドカードを利用するようにしてください。

自己破産後に新規で借入をしたい場合の注意点とポイント

自己破産後に新規で借入をしたい場合の注意点は以下の通りです。

- 信用情報機関の事故情報が消えているか確認する

- 携帯電話料金の支払いなどでクレヒスを積み上げる

- 自己破産をした時に利用していた金融機関以外から借入をする

それぞれについて解説します。

信用情報機関の事故情報が消えているか確認する

自己破産をすると、信用情報機関に破産手続きの情報が登録されます。この情報は、原則として、破産手続き終了から7年間〜10年間信用情報機関に残ります。

事故情報が残っている間は新規の借り入れが厳しい状況となる(無理・不可能)ため、自己破産後に新規で借り入れをしたい場合は、まず、信用情報機関の事故情報が消えているかを確認する必要があります。

事故情報が消えているかは、信用情報機関に開示請求をすることで確認できます。開示請求をすると、自分の信用情報を確認することができます。

なお、信用情報機関は以下の3つがあります。

- JICC(日本信用情報機構)

- CIC(クレジット・インフォメーション・センター)

- KSC(全国銀行協会信用情報センター)

| 信用情報機関 | 概要 | 主な所属貸金・金融業者 |

|---|---|---|

| JICC(日本信用情報機構) | ・消費者金融やクレジットカード会社向けの信用情報機関 ・2006年に設立 ・主に消費者金融やクレジットカード会社が利用 | ・アイフル ・SMBCコンシューマーファイナンス(プロミス) ・アコム ・オリエントコーポレーション |

| CIC(クレジット・インフォメーション・センター) | ・クレジットカード会社向けの信用情報機関 ・1984年に設立 ・主にクレジットカード会社や信販会社が利用 | ・三井住友カード ・三菱UFJニコス ・ジェーシービー(JCB) ・イオンクレジットサービス |

| KSC(全国銀行協会信用情報センター) | ・銀行向けの信用情報機関 ・1988年に設立 ・主に銀行や信用金庫が利用 | ・三菱UFJ銀行 ・三井住友銀行 ・みずほ銀行 ・地方銀行各社 |

事故情報が消えていない場合は、新規の借り入れをすることはできません。そのため、事故方法が消えるまで借入の申込は避けましょう。

ただし、事故情報が消えていても、すぐに借り入れができるとは限りません。いわゆる「スーパーホワイト」と呼ばれるクレジットカードやローンなどでの借り入れ履歴が一切ない信用情報機関にクレジットカードヒストリー(クレヒス)が記録されていない人となるためです。

スーパーホワイトを理由に新規の借り入れができなかった場合には、まずはクレヒスを積み上げるようにしてください。

携帯電話料金の支払いなどでクレヒスを積み上げる

自己破産後に新規で借り入れをしたい場合は、クレヒス(クレジットヒストリー)を積み上げることが大切です。

クレヒスとは、信用情報のことを指します。具体的には、携帯電話料金や公共料金、クレジットカードの利用履歴のことです。これらの支払いを延滞なく行うことで、信用情報を積み上げることができます。

特に、携帯電話料金の支払いは、クレヒスを積み上げるのに効果的だと言われています。携帯電話料金は、毎月の支払いが必要なため、延滞なく支払いを続けることで、信用情報を積み上げることができるからです。

また、クレジットカードを利用することも、クレヒスを積み上げるのに有効です。

自己破産後に再び新規で借り入れをしたい場合は、クレヒスを積み上げることを意識してみてください。携帯電話料金の支払いやクレジットカードの利用など、日常的な支払いを延滞なく行うことで、信用情報積み上げることができます。

自己破産をした時に利用していた金融機関以外から借入をする

自己破産をすると、破産手続き終了後も、自己破産をした時に利用していた金融機関からの借り入れが難しくなります。これは、金融機関が自己破産をした事実を自社のデータベースに保管しているためです。

そのため、自己破産後に新規で借り入れをしたい場合は、自己破産をした時に利用していた金融機関以外(他社)から借り入れをすることをおすすめします。

アコムで自己破産した場合には、SMBCモビットやプロミスやレイク、アイフルなどがおすすめです。くれぐれも闇金でお金を借りるなどはしないようにしてください。

まとめ

本記事では、アコムで作った借金を自己破産した方がいいケース、しなかった時に起こることや注意するべきことなどを解説しました。

アコムで作った借金は自己破産をすることで免除することができますが、それなりのデメリットがあります。本サイトを参考にメリットとデメリットを正しく理解してから、自己破産手続きをするか判断するようにしてください。

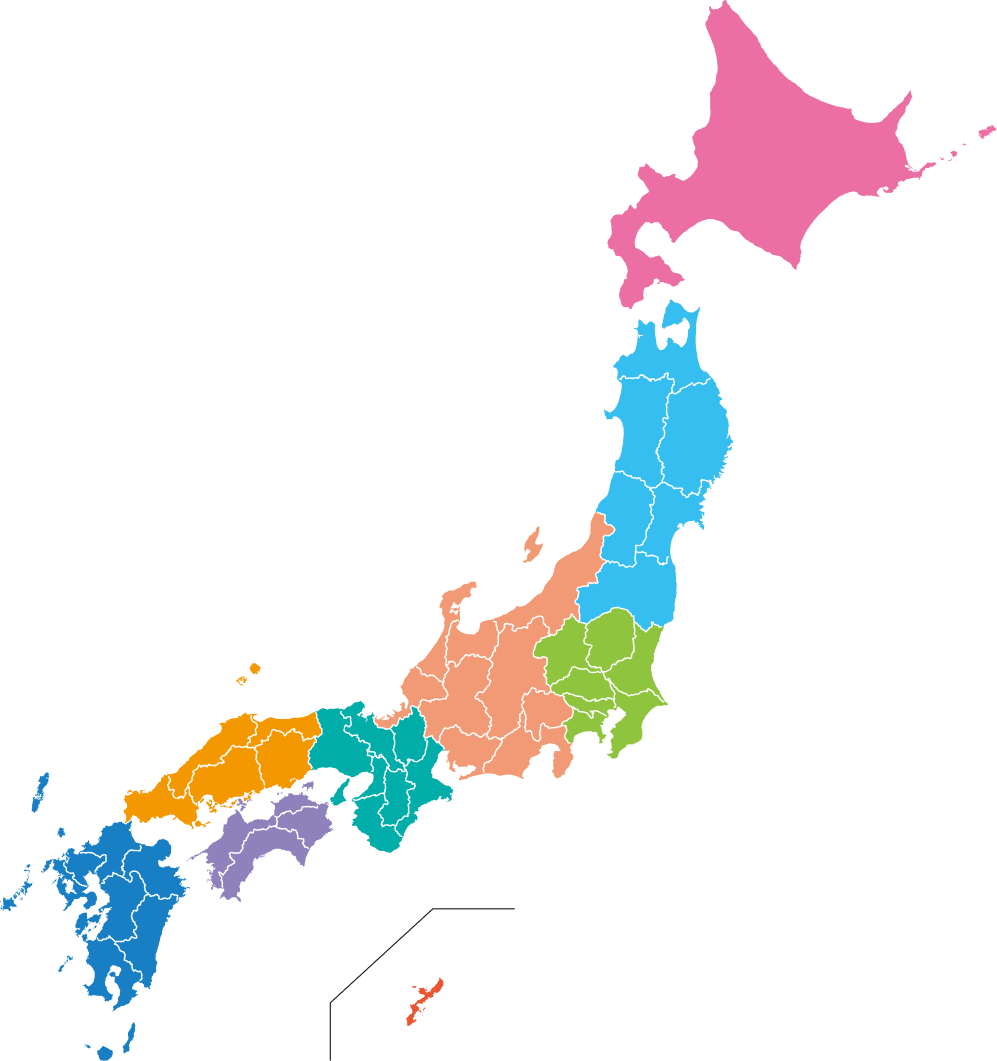

なお、債務急済では東京や大阪などエリア別に債務整理におすすめの実績が豊富な法律事務所・司法書士事務所を紹介しています。こちらから法律の専門家の検索・検索結果一覧の確認ができるので、借金問題を解決したい方は比較・検討しつつ、気軽に相談してみてください。

無料で法律相談に応じている法律事務所・司法書士事務所や24時間受付対応の事務所、電話で相談できる事務所、0120から始まる電話番号の事務所、平日・土日に相談できる事務所、女性におすすめの事務所、大手事務所、経験豊富な事務所、金融トラブルに強みのある事務所、評価が高い事務所、人気のある事務所も紹介しています。

まずは悩みや不安や事情、借金の詳細を相談して、払えなくなってしまった借金の対処法や問題解決のためにできることのアドバイスをいただくことをおすすめします。弁護士などの法律の専門家に調査してもらうことで、新たな解決方法が見つかるはずです。

この記事の監修者

この記事に関係するよくある質問

- 自己破産の申し立ては自分でできますか?

- 自己破産は本人申し立てが可能な手続きです。ただ、本人が申し立てをした場合には、簡易管財事件とすることができないため、通常管財事件での自己破産となります。また、受任通知も発送されないため、取り立てを受けながら書類の準備などをする必要があります。

- 過去にアコムからお金を借りて自己破産したのですが、再度お金を借りることはできますか?

- 自己破産をすると、破産手続き終了後も、自己破産をした時に利用していた金融機関からの借り入れが難しくなります。アコムも例外ではないため、お金を借りることは難しいと言えるでしょう。

- 自己破産をした時に残せるお金は?

- 個人の破産事件の場合は、一定の財産については、換価の対象外(自由財産)とされています。換価の対象外となる資産はご覧のとおりです。 ①99万円以下の現金 ②差押えが禁止された財産 ③残高が20万円以下の預貯金 ④見込額が20万円以下の生命保険解約返戻金 ⑤処分見込価額が20万円以下の車 ⑥居住用家屋の敷金債権 ⑦電話加入権 ⑧支給見込額の8分の1相当額が20万円以下である退職金債権 ⑨支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7 ⑩家財道具

- 自己破産をすると所属先や職場に在籍確認などの連絡がいく?

- 裁判所から所属先や勤務先に在籍確認などの連絡をされることはありませんので安心してください。

- 自己破産中にコンビニ払いは利用できる?

- 前払いであればコンビニ払いも利用可能です。

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。

当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

債務整理の無料相談や依頼にお申し込みされる際は各弁護士事務所・司法書士事務所等の公式ホームページに記載されている内容をご確認いただき、自己判断していただけますようお願いいたします。

当サイトは株式会社WEBYと提携する企業のPR情報が含まれます。

当サイトで掲載しているコンテンツは個人および法人へ向けた情報提供が目的であり、債務整理を提供する事業者との契約代理や媒介、斡旋を助長するものではありません。