任意整理後の生活はどう変わる?知っておきたい基本とNG行動を解説

任意整理

2024.03.25 ー 2025.12.10 更新

任意整理を終えてホッとしたのも束の間、「この先の生活で何が制限されるんだろう…」と不安を感じていませんか。または、借金に悩み、任意整理を検討しながらも、任意整理後の影響が心配で、手続きに踏み切れない方もいらっしゃるかもしれません。

この記事では、任意整理後の生活やクレジットカードやローンなどの制限、やってはいけない行動について解説します。任意整理を終えた方も、これから任意整理を検討している方も、ぜひ参考にしてください。

こんな人におすすめの記事です。

- 任意整理を終えたばかりで、カード・ローン・携帯分割・賃貸審査など「生活の制限」を具体的に把握して再出発したい30〜40代。

- 任意整理を検討中で、ブラック期間はいつまでなのか、何年目に何ができるのかを理解し、踏み切る判断材料が欲しい人。

- 住宅・車のローンの再契約を目標に、審査通過のコツ(収入安定・頭金準備・申込み頻度管理)と避けるべきNG行動を実務目線で学びたい人。

- 家族や保証人への影響を最小化しつつ、デビット/プリペイド等の代替決済、公的支援、専門家相談の使い方を知りたい人。

記事をナナメ読み

- 任意整理の記録は完済起点で約5年残り、その間はクレカ・各種ローン・携帯分割・一部賃貸審査で不利だが、デビット/プリペイド/家族カード等で代替しつつ無駄な申込は避ける。

- 住宅・車は頭金増、収入合算、社内ブラック回避などで現実的に狙える。

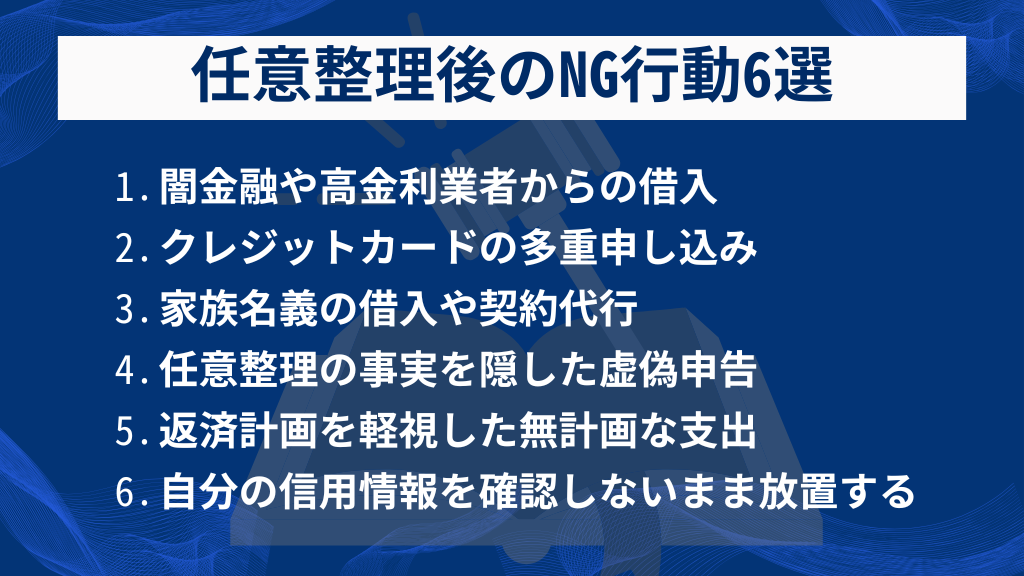

- 信用回復を遅らせるNGは「闇金・高金利」「多重申込」「家族名義借入や代行」「虚偽申告」「無計画支出」「信用情報未確認」で、保証人に請求が及ぶ可能性も踏まえて家族と情報共有する。

- 厳しい時は早期に専門家へ(再交渉・公的貸付等の選択肢)、同時に固定費見直し・緊急資金づくり・副収入で再発防止の土台を作る。一人で抱えず計画的に進めれば再建は十分可能。

任意整理後の生活は何が変わる?知っておきたい基本的な制限

任意整理が完了すると、借金の返済負担は軽減されますが、信用情報に影響が残るため、金融サービスの利用に一定期間の制限が生じます。これは、任意整理を行った事実は、完済後も含めて約5年間記録されるからです。この期間中は、新たな借入やクレジットカードの審査で不利になる可能性が高いと思ってください。ここでは、任意整理後の制限について解説します。

任意整理後のブラックリスト状態になる期間について

任意整理後、「いつまでこのブラックリスト状態が続くんだろう」という不安や疑問があるかもしれません。

任意整理の情報は、主要な信用情報機関(CIC、JICC、KSC)に事故情報として約5年間記録されます。この期間は「完済日」を起点として計算されるので、、例えば和解後に3年間で返済を完了した場合、その完済日から5年後に、この「事故情報」の記録が削除される仕組みです。

例えば、2024年1月に任意整理の返済を完了した場合、2029年1月頃まで信用情報に記録が残ることになります。この間は一般的に「ブラックリスト状態」と呼ばれ、新規の借入やクレジットカードの審査で厳しく判定される可能性が高くなります。

重要なのは、この5年という期間は法的に定められた「最長期間」であることです。金融機関によっては独自の判断基準を持っている場合もあります。また、信用情報の回復は段階的に進むため、4年目頃から徐々に審査に通りやすくなる傾向も見られます。

この期間は、焦って複数の金融機関に申し込むのは避けて、まずは毎月の返済を確実に続けていきましょう。安定した収入基盤を築くことが、何よりも大切です。

クレジットカードの新規契約・利用はどうなる?

任意整理後は、残念ながら新規でクレジットカードを契約するのが難しくなります。信用情報に任意整理の記録が残っている間は、大手クレジットカード会社の審査では、審査に通らない可能性が高いでしょう。

ただし、すべてのカードが利用不可能になるわけではありません。家族カードや、一部の流通系カード(スーパーや百貨店が発行するカード)では、比較的審査基準が緩やかな場合もあります。また、デビットカードは銀行口座の残高内での利用となるため、信用情報の影響を受けにくいという特徴があります。

現在すでにお持ちのクレジットカードについては、任意整理の対象に含めていなければ、引き続き利用できる可能性があります。ただし、カード会社が定期的に行う与信見直し(途上与信:カード会社が利用者の信用状況を定期的にチェックすること)で利用停止になるリスクもあるため、計画的な利用を心がけることが大切です。

急な出費に備えるためにも、デビットカードの活用や家計管理アプリの導入など、現金中心の生活スタイルに慣れておくことをおすすめします。この期間は、お金の使い方を見直す良い機会だと前向きに捉え、健全に家計を管理する習慣を身につけていきましょう。

【体験談あり】ACマスターカードは債務整理者でも作れる?通過条件と成功事例を紹介

債務整理を経験されたあなたにとって、「もうクレジットカードは作れないのでは?」と...

借入やキャッシングができなくなる期間と例外条件

信用情報に記録が残る約5年間は、銀行カードローンや消費者金融からの新規借入が非常に困難になります。金融機関は審査の際に必ず信用情報を照会するため、任意整理の記録が確認されると、融資を断られる可能性が高いです。

ただし、一部の例外的な状況では借入が可能な場合もあります。例えば、勤務先の従業員貸付制度や、親族からの借入、質屋での融資などは信用情報の影響を受けません。また、生活福祉資金貸付制度のような公的な支援制度も、収入や生活状況によっては利用できる可能性があります。

住宅ローンについては、頭金を多めに用意したり、収入合算での申し込みを検討したりすることで、審査に通る可能性を高めることができる場合もあります。しかし、これらの方法でも確実ではないため、まずは5年間の期間経過を待つことが現実的な選択肢です。

この期間中は、緊急時に備えて貯金を増やすことも大切です。月々の返済と並行して、少額でも継続的に貯蓄することで、借入に頼らない生活基盤を築くことができます。

携帯電話・賃貸契約・公共料金支払いに影響が及ぶ

任意整理は、携帯電話の契約や賃貸住宅の契約にも影響が及ぶ場合があります。特に注意が必要なのは、携帯電話の機種代金を分割払いで購入する場合です。分割払いは信用情報の審査対象となるため、一括払いでの購入を検討する必要があります。

賃貸契約では、保証会社が信用情報を照会するケースが増えています。信販系の保証会社を利用する物件では審査に通りにくくなる可能性があるため、家賃保証協会系の保証会社を利用する物件を選ぶか、親族に連帯保証人になってもらうことを検討しましょう。

公共料金の支払いについては、基本的に任意整理の影響を受けません。電気・ガス・水道などのライフラインは、過去の滞納がなければ通常通り契約できます。ただし、クレジットカード払いが利用できない場合は、口座振替や振込用紙での支払いに変更が必要です。

これらの制約は一時的なものですが、生活に密接に関わる部分だけに、事前の準備と対策が大切です。契約前に支払い方法や保証の仕組みを確認し、必要に応じて代替手段を用意しておきましょう。

家族や保証人への影響と注意点

任意整理を行った場合、基本的にはご本人の信用情報にのみ影響し、ご家族の信用情報には直接的な影響はありません。ご家族への影響も気になるところだとは思いますが、配偶者やお子さんが独自にクレジットカードを作ったり、住宅ローンを組んだりすることは可能です。

ただし、家族名義での借入や契約を検討する場合は注意が必要です。世帯収入の審査や、同居家族の状況を考慮する金融機関もあるため、事前に相談しておくことをおすすめします。また、将来的に夫婦合算でのローン申し込みを予定している場合は、信用情報が回復するまでの期間を考慮した資金計画を立てましょう。

保証人については、任意整理の対象となった債務に保証人が設定されている場合、債権者は保証人に対して請求を行う可能性があります。これは任意整理の性質上避けられない影響であり、事前に保証人の方との話し合いが重要です。

【経過年数別】任意整理後の生活と信用回復の流れ

任意整理後の生活が、時間が経つにつれてどう変わっていくのか、気になるところでしょう。ここでは、経過年数別に「できること」「できないこと」「やるべきこと」を具体的に見ていきましょう。

整理直後〜1年目|できること・できないこと

任意整理が成立した直後は、生活に大きな変化が訪れます。まず、督促や取り立てがピタリと止まり、精神的な負担が軽くなることを実感されるはずです。返済は整理対象となった債権者への月々の支払いのみとなり、多重債務の複雑さから解放されます。

この時期にできること・できないことは以下の通りです。

【できること】

- 現金での買い物

- 公共料金の支払い

- 銀行振込といった基本的な金融サービス利用

- 給与振込用の口座開設

- デビットカードの発行

- 家族カードの家族会員になること(実質的にクレジットカード機能利用)

【できないこと】

- 新規のクレジットカード発行

- 各種ローン(住宅ローン、自動車ローン、カードローンなど)の審査通過

- 携帯電話の分割払い(機種変更の際は一括購入を検討しましょう)

この期間で重要なのは、新たな返済計画にしっかり慣れることです。3年から5年の長期返済になるため、無理のない家計管理を身につけることが、今後の信用回復への大切な第一歩となります。

1〜5年目|信用情報の回復ステップ

任意整理から1年が経過すると、返済実績が積み重なり、徐々に生活の安定感が増してきます。この時期の最重要課題は、決められた返済を一度も遅らせることなく継続することです。遅延や滞納は信用回復を大幅に遅らせる原因となってしまうため注意しましょう。

2年目頃からは、将来の信用回復に向けた準備を始める方が多くなります。例えば、返済用の口座とは別に貯蓄専用口座を開設し、少額でも継続的に積み立てを行うことで、金融機関との健全な取引履歴を作ることができます。また、公共料金や携帯電話料金を口座振替にして、確実に支払い実績を蓄積することも有効です。

3年目以降になると、一部の信用情報で「完済」の記録が残り始める場合もあります。ただし、これは整理対象となった債務の性質や、各信用情報機関の登録方針によって異なります。この時期に大切なのは、焦って新たな借入を検討するのではなく、返済完了まで着実に支払いを継続することです。

4年目頃には、任意整理の返済が順調に進んでいれば、家計の安定性も向上し、将来設計について前向きに考えられるようになるでしょう。住宅購入などの大きな目標がある場合は、この時期から情報収集を始める方も多いですが、実際の行動は信用情報の回復を待ってから進めることをおすすめします。

5年後以降|新たな借入やクレジットカードの取得は可能?

任意整理から約5年が経過すると、多くの場合で信用情報機関から事故情報が削除されます。これをいわゆる「ブラックリストからの解除」と呼びますが、削除のタイミングは各機関や債務の内容によって若干異なるため、正確な時期は個人差があります。

信用情報が回復した後でも、いきなり高額なクレジットカードやローンの申し込みは避けた方が良いでしょう。まずは比較的審査が通りやすいとされる年会費無料のクレジットカードから始めて、少額の利用と確実な返済を繰り返すことで、新たな信用実績を積み上げていくことが大切です。一般的には、初回の利用限度額は10万円から30万円程度と低めに設定されます。

住宅ローンや自動車ローンについては、信用情報の回復後でも慎重な検討が必要です。金融機関によっては独自の審査基準があり、過去の任意整理歴を考慮する場合があります。しかし、安定した収入と十分な頭金があれば、承認される可能性は十分にあります。実際に、任意整理経験者でもマイホームを購入されている方は少なくありません。

この時期に最も大切なのは、過去の失敗を繰り返さないための自制心です。再び利用可能になったからといって、以前と同じような借入は、同じ問題を繰り返すリスクがあります。任意整理の経験を活かし、健全な金融取引を心がけることで、本当の意味での生活再建ができるはずです。

借金返済の3つのポイント!毎月の返済を楽にする適切な進め方とは?

借金返済は多くの人にとって重いプレッシャーとなる課題です。毎月の返済、利息の重さ...

【体験談あり】任意整理後の住宅ローン・車のローンの事情

任意整理が完了した後の生活で、多くの方が直面するのがローンの問題です。特に住宅や車といった大きな買い物では、現金一括購入は現実的ではありません。

しかし、「任意整理をしたから絶対に借りられない」というのは誤解です。確かに信用情報に記録が残る期間(通常5年程度)は審査が厳しくなりますが、条件次第では審査に通る可能性もあります。

大切なのは、任意整理後の生活再建において、どのような準備をしておくかということです。実際に任意整理を経験した方々の体験談を見ると、「思ったより早くローンが組めた」という声も聞かれます。

住宅ローンが通った人の実例|完済後はどうなる?

実際に任意整理後に住宅ローンの審査に通った田中さん(仮名・42歳)のケースを見てみましょう。田中さんは任意整理完済から3年後、地方銀行で住宅ローンの審査に通っています。

田中さんの声

正直、ダメ元で申し込んだんですが、地方銀行の担当者が親身になって相談に乗ってくれました。任意整理完済後に転職して年収が100万円程度アップしていたこと、そして妻との収入合算で申し込んだのが良かったようです。マイホームを持てて、家族も喜んでいます。

住宅ローンの場合、完済後5年を経過すれば信用情報から任意整理の記録が削除されるため、審査の条件は大きく改善されます。ただし、任意整理を行った債権者が系列にある銀行では、社内記録により審査が困難になるケースが多いのが現実でしょう。

もう一つの成功例として、フラット35を利用した佐藤さん(仮名・39歳)のケースがあります。フラット35は住宅金融支援機構の制度であり、民間銀行とは異なる審査基準を持っています。佐藤さんは任意整理完済から4年後にフラット35で借り入れに成功しました。

佐藤さんの声

銀行のプロパーローン(金融機関が独自に提供するローン商品)は全て断られましたが、フラット35なら通りました。金利は少し高めでしたが、マイホームを持てて本当によかったです。

重要なポイントは、信用情報の回復を待つ間に、頭金を多めに準備しておくことです。頭金が多いほど、貸し倒れリスクが低いと判断され、審査に通りやすくなります。

車のローンが組めるケースと審査のコツ

車のローンは住宅ローンと比べて審査期間が短く、金額も小さいため、任意整理後でも比較的組みやすいローンです。実際に任意整理後2年で車のローンが組めた山田さん(仮名・35歳)の例をご紹介します。

山田さんの声

中古車で150万円程度のローンでしたが、まさか審査に通るなんて驚きました。最初に銀行のマイカーローンは断られましたが、ディーラーに紹介されたトヨタファイナンスで通ったんです。

車のローンで成功しやすいポイントはいくつかあります。

- ディーラーローンや自動車販売会社系のローンを検討すること

これらは信販会社が審査を行いますが、銀行系よりも柔軟な審査を行う傾向があります。 - 残価設定ローンという選択肢

数年後の車の価値を差し引いた金額をローンとするため、月々の支払いが抑えられ、審査のハードルも下がる傾向が見られます。

重要なポイントとして、以下の3つを意識してください。

- 金額を抑える

- 頭金を用意する

- 保証人を立てる

特に頭金については、購入価格の2〜3割程度を用意できると、審査担当者の印象が大きく変わります。

ただし、車のローンでも任意整理を行った信販会社系列での申し込みは避けるべきです。例えば、オリコで任意整理を行った場合、オリコと提携している自動車販売店でのローン審査は通りにくいことが予想されます。

住宅・車ローンの審査に通るためにやっておくべきこと

任意整理後に住宅や車のローン審査を有利に進めるには、計画的な準備がとても大切です。最も重要なのは「信用情報の回復を待つ」ことですが、その期間を有効活用することで、審査の成功率を高められます。

【審査に通るためにやっておくべきこと】

- 安定した収入の確保と向上

任意整理完済後は、転職や副業によって収入アップを図ることが効果的です。特に住宅ローンでは年収倍率(借入額が年収の何倍か)が重要な審査基準となるため、少しでも収入を増やしておくことが有利に働きます。 - 頭金の準備

住宅の場合は購入価格の2割以上、車の場合も2〜3割程度の頭金があると、審査担当者に返済意思の強さをアピールできます。任意整理で借金が減った分、毎月一定額を貯蓄に回し、頭金として準備しましょう。 - 家計管理の徹底

任意整理後は家計簿をつけて、収支をしっかり管理していることを示せるようにしておきましょう。審査の際に家計の状況を聞かれることがあり、その時に明確に答えられることが信頼につながります。 - クレジットカードやスマートフォンの分割払いで実績を作る(信用情報回復後)

信用情報が回復した後は、小額でも定期的な支払いを続けることで、新しいクレジットヒストリーを構築できます。ただし、無理をせず、確実に払える範囲で利用することが大切です。 - 複数金融機関への同時申し込みは避ける

短期間に複数の審査を受けると「申し込みブラック」と呼ばれる状態になり、かえって審査に通りにくくなります。1社ずつ、慎重に申し込むことをおすすめします。

これらの準備を進める中で不安や疑問が生じた場合は、債務整理に詳しい専門家に相談することも重要です。

ACマスターカードの審査基準は甘い?通りやすい理由と注意点を解説

クレジットカードの審査に落ちた経験がある方が、改めてカードを作る際によく名前が挙...

任意整理後でも安心して生活するための工夫

任意整理後は信用情報機関に事故情報が5年程度記録されるため、新しいクレジットカードの作成や各種ローンの利用が困難になります。しかし、だからといって現代社会で必要な支払いができなくなるわけではありません。代替手段を知っておけば、不便さを最小限に抑えながら生活を続けることができます。

ブラックリストの間でも使える支払い方法

クレジットカードが使えない期間、どうやって支払いをすればいいの?」

そんな不安を感じる方もいるかもしれませんが、大丈夫です。工夫次第で、任意整理後でも安心して生活していくことは十分可能です。

まず最も基本的で確実な方法が、デビットカードの活用です。デビットカードは銀行口座に直接紐づいているため、審査が不要で口座残高の範囲内で利用できます。三菱UFJ銀行やみずほ銀行、楽天銀行など、ほとんどの銀行でデビットカードを発行しており、VISAやMasterCardなどの国際ブランドが付いているものであれば、クレジットカードと同じように店舗やネットショッピングで使用可能です。特にネット通販やサブスクリプションサービスの支払いでは、クレジットカードしか受け付けていないケースも多いのですが、国際ブランド付きデビットカードなら問題なく決済できます。

プリペイドカードも有効な選択肢の一つです。セブンイレブンのnanacoや楽天Edy、au PAYプリペイドカードなど、事前にチャージして使用するタイプのカードは審査不要で、多くの店舗で現金同様に利用できます。特に楽天ペイやPayPayといったQRコード決済アプリは、銀行口座からの直接チャージや現金でのチャージができるため、クレジットカードがなくても幅広い場面で活用できるでしょう。

任意整理から数年が経過している場合は、家族カードという選択肢も考えられます。配偶者や親の信用情報に問題がなければ、その方がメインカード会員となり、あなたが家族カードの利用者になることで、実質的にクレジットカード機能を使うことができます。ただし、家族カードの利用額や支払い責任はメインカード会員にかかるため、事前にしっかりと話し合いをしておくことが大切です。

家計管理・生活費節約のコツ

任意整理後の家計管理、難しく感じていませんか?限られた収入の中で返済も含めてやりくりしていく必要があるため、これまで以上に計画的に家計を管理することが重要になります。成功のカギは「見える化」と「習慣化」です。

【家計管理・生活費節約のコツ】

- 家計簿アプリや手書きの家計簿を使った支出の記録

マネーフォワードやZaimといった無料の家計簿アプリなら、レシートを撮影するだけで支出を記録でき、カテゴリ別の分析も自動でしてくれます。最初の1~2ヶ月は面倒に感じるかもしれませんが、続けることで「何にいくら使っているか」が明確になり、無駄遣いを発見しやすくなります。 - 食費の節約

まとめ買いと冷凍保存の活用が効果的です。特売日やタイムセールを狙って肉類や冷凍食品をまとめて購入し、小分けして冷凍しておけば、1食あたりのコストを大幅に下げることができます。野菜についても、もやしや豆苗、キャベツなど比較的安価で栄養価の高い食材を中心にメニューを組み立て、作り置きおかずを活用することで、平日の食事準備の時間短縮と食費削減の両方を実現できるはずです。 - 光熱費の見直し: 電力自由化により、多くの電力会社から料金プランを選べるようになったため、現在の使用量に合わせて最適なプランに変更するだけで月数百円から千円程度の節約になることがあります。プロパンガスを使用している場合は、ガス会社の変更で大幅な節約が可能な場合もあるため、確認してみることをおすすめします。

- 通信費の見直し

大手キャリアから格安SIMに変更することで、月3,000円から5,000円程度の節約ができることが多く、年間では5万円前後の家計改善につながります。楽天モバイルやmineoといった格安SIM会社では、家族割やデータシェアプランも提供しているため、家族全員で乗り換えることでさらに大きな節約効果を得られるでしょう。

緊急時のお金の準備方法と家族の協力

任意整理後の生活では、急な出費や収入減少に備えた緊急資金の確保が特に重要になります。もしもの時の備えは、ご家族を持つ方にとって特に心配なところです。ただし、従来のようにカードローンやキャッシングに頼ることができないため、日頃からの地道な準備と家族の理解・協力が不可欠です。

【緊急時のお金の準備方法】

- 目標金額を設定し、無理のない範囲で毎月積立

一般的には生活費の3~6ヶ月分が理想ですが、まずは1ヶ月分の生活費を目標に、徐々に積み上げていくのが現実的です。銀行の自動積立定期預金を利用すれば、給与振込口座から自動的に積立口座にお金を移してくれるため、意識せずに緊急資金を貯めることができます。 - 副収入の確保も検討

在宅でできるデータ入力や文書作成、ハンドメイド作品の販売、フリマアプリでの不用品販売など、本業に支障をきたさない範囲で収入を増やす方法は多数あります。月に数千円でも副収入があれば、それをそのまま緊急資金として積み立てることで、本来の生活費を削らずに備えを作ることができるはずです。

【家族の協力】

- 現在の状況を正直に共有

任意整理を行ったことや今後の返済計画について家族に説明し、協力してもらいたい具体的な内容を伝えましょう。例えば、外食の頻度を減らす、レジャー費を抑える、光熱費の節約に協力してもらう、などです。家族全員が状況を理解し、同じ方向を向いて取り組むことで、節約効果も高まり、緊急時には相互に支え合うことができます。 - 親族や信頼できる友人との関係を大切に

困った時に相談できる人がいるというだけで、精神的な安心感が大きく異なります。ただし、金銭的な援助を前提とした関係は避け、長期的に良好な関係を維持するためにも、あくまで「困った時に話を聞いてもらえる」「アドバイスをもらえる」程度の距離感を保つ必要があるでしょう。

任意整理後の生活は確かに制約もありますが、計画的に取り組むことで必ず安定した暮らしを築くことができます。不安や困ったことがあれば、任意整理を依頼した弁護士や司法書士に相談して、具体的にアドバイスをもらうことをおすすめします。

本当にお金がない時の乗り切り方は?失敗しない方法を解説

お金が足りないときや急な出費が発生した際、どのような対処法が適切なのか迷うことが...

任意整理後にやってはいけない!信用回復を遅らせるNG行動6選

任意整理を終えた後、最も大切なのは信用情報の回復に向けて着実に歩んでいくことです。しかし、知らず知らずのうちに信用回復を遅らせてしまう行動を取ってしまう方が少なくありません。ここでは、絶対に避けるべき6つのNG行動について詳しく解説していきます。

1.闇金融や高金利業者からの借入は絶対に避ける

任意整理後は信用情報に事故記録が残るため、一般的な金融機関からの借入が困難になります。そんな時に「審査なし」「ブラックOK」といった甘い言葉で誘ってくるのが闇金融や違法な高金利業者です。

これらの業者から借入をしてしまうと、法外な利息により返済が困難になるだけでなく、暴力的な取り立てを受ける可能性があります。例えば、10万円借りただけで月々の利息が3万円を超えるようなケースも珍しくありません。さらに深刻なのは、一度でも闇金融と取引をしてしまうと、個人情報が業者間で共有され、次々と勧誘の電話がかかってくることです。

任意整理でようやく借金問題を解決したのに、再び借金地獄に陥ってしまっては意味がありません。どんなにお金に困っても、正規の金融機関以外からの借入は絶対に避けるようにしましょう。もしお金が必要な場合は、公的な生活福祉資金貸付制度や、家族・友人に相談するなど、他の方法を検討してください。

2.クレジットカードの多重申し込み

任意整理後、「そろそろクレジットカードが作れるかな」と思って複数のカード会社に立て続けに申し込みをするのは危険な行動です。信用情報機関には申し込み履歴も記録されており、短期間に複数の申し込みをすると「申し込みブラック(複数の金融機関に同時に申し込むことで、返済能力に疑いを持たれる状態)」と呼ばれる状態になってしまいます。

具体的には、1か月以内に3社以上申し込むと、「この人はお金に非常に困っている」「返済能力に問題があるのではないか」と判断され、審査に通りにくくなります。申し込み情報は6か月間記録されるため、この期間は新たな借入やクレジットカードの作成が困難になる可能性が高いです。

任意整理の記録が信用情報から消えるのは完済から5年後です。それまでの間は、現実的にクレジットカードの審査に通る可能性は低いと考えられます。もしカードが必要な場合は、デビットカードや家族カードを検討するか、信用回復後に慎重に1社ずつ申し込むようにしてください。焦らずに時間をかけて信用を積み重ねていくことが、結果的に最も確実な方法です。

3.家族名義の借入や契約代行をすること

「自分名義では借りられないから、配偶者や子どもの名前で借りてもらおう」という考えは大変危険な行為です。これは家族を巻き込んだ借金問題に発展する可能性があります。

例えば、妻の名義で消費者金融から借入をした場合、返済が滞ると妻の信用情報に傷がついてしまいます。さらに、実際の借主であるあなたが返済できなくなると、名義人である妻が法的責任を負うことになります。これにより、家族関係に深刻な亀裂が生じるだけでなく、妻まで債務整理を検討せざるを得なくなる可能性も出てきます。

また、携帯電話の契約やクレジットカードの申し込みを家族に代行してもらうことのリスクも同様です。契約書に虚偽の記載をした場合、詐欺行為として法的な問題に発展する恐れもあります。金融機関は年収や勤務先などを厳格に調査するため、実際の利用者と名義人が異なることが発覚すると、契約解除や一括返済を求める可能性が高いです。

ご家族の信用情報を守るためにも、どんなに困っても家族名義での借入や契約は避けてください。

4.任意整理の事実を隠した虚偽申告

就職活動や転職の際に、任意整理の事実を隠したくなるお気持ちはよくわかります。しかし、金融機関や信販会社で働く場合、信用調査が行われることがあり、虚偽申告が発覚すると内定取り消しや懲戒処分の対象となる可能性があります。

特に問題となるのが、クレジットカードや各種ローンの申し込み時の虚偽申告です。「他社での借入状況」や「過去の債務整理歴」について嘘の情報を記載すると、審査の過程で必ず発覚します。信用情報機関のデータベースには正確な情報が記録されているため、申告内容との相違は簡単に判明することになります。

虚偽申告が発覚した場合、単に審査に落ちるだけでなく、「虚偽申告をする信用できない人物」としてブラックリストに登録される可能性も否定できません。これにより、将来的にその会社グループでの取引が一切できなくなることもあります。例えば、大手銀行グループの場合、グループ全体で情報共有されるため、住宅ローンからクレジットカードまで、あらゆるサービスの利用が困難になる可能性もあるでしょう。

正直に申告することで審査に通らない場合もありますが、虚偽申告によるペナルティの方がはるかに深刻な影響を招きます。誠実な対応を心がけることが大切です。

5.返済計画を軽視した無計画な支出

任意整理により借金が減額されると、「これで生活が楽になる」と安心してしまいがちです。しかし、毎月の返済は3年から5年間続くため、計画的な家計管理が不可欠です。

例えば、月々3万円の返済計画を立てたにも関わらず、ボーナス時期に旅行に行ったり、欲しかった家電を購入したりして貯金を使い果たしてしまうケースがあります。任意整理の返済は、住宅ローンと同じように毎月確実に支払わなければならない固定費です。1回でも滞納してしまうと、任意整理の合意が破棄され、元の借金額に遅延損害金が加算された状態で一括返済を求められる可能性があります。

また、返済を最優先に考えすぎて、生活費を極端に削り過ぎることも問題です。健康を害してしまっては本末転倒で、ストレスから衝動的な支出をしてしまうリスクも出てきます。。大切なのは、返済額を確実に確保しつつ、最低限の生活水準を維持できる現実的な家計プランを立てることです。

家計簿をつけて支出を見える化し、固定費と変動費を明確に分けて管理することで、無理のない返済を継続できるようになるはずです。

6.自分の信用情報を確認しないまま放置すること

任意整理後、多くの方が「どうせブラックリストに載っているから見ても仕方がない」と考えて、自分の信用情報を確認しないまま5年間を過ごしてしまいます。しかし、これは大きな機会損失につながる可能性があります。

信用情報機関(CIC、JICC、KSC)では、任意整理の記録は完済から5年で削除されます。ところが、完済の記録が正しく登録されていなかったり、システムエラーにより削除が遅れたりするケースが稀に発生するものです。このような場合、本来であればクレジットカードの審査に通るはずなのに、記録が残っているために審査落ちしてしまうことがあります。

また、任意整理の対象にしていない他社での借入情報や、携帯電話料金の延滞記録なども信用情報に影響を与えます。例えば、格安SIMの料金を口座残高不足で引き落としできなかった場合でも、信用情報に延滞記録として残ることがあります。これらの情報を定期的にチェックすることで、思わぬ信用情報の汚れを早期に発見し、対策を講じることができます。

信用情報は各機関で年に1回は無料で開示することができます。任意整理完済後は年に1回程度、自分の信用情報を確認し、記録の削除や誤りがないかをチェックすることをおすすめします。万が一間違いがあれば、信用情報機関に訂正を依頼することで、より早期の信用回復が期待できるからです。

これらのNG行動を避けることは、単に信用回復を早めるだけでなく、新たな借金トラブルから身を守ることにもつながります。もし任意整理後の生活に不安を感じたり、返済に行き詰まりそうになったりした場合は、一人で悩まずに司法書士や弁護士などの専門家に相談することをおすすめします。

借金や債務の弁済に困ったときの解決法|返済交渉のコツと相談タイミング

先日届いた請求書に返済の目処が立たず、戸惑いを感じている方もいらっしゃるかもしれ...

任意整理後に支払いが厳しくなったときの対処法

任意整理を終えて返済を始めたばかりの時期は、新しい生活リズムに慣れるまで時間がかかるものです。特に家族を支える立場にある方にとって、月々の返済額が家計を圧迫し始めると「このままで大丈夫だろうか」と不安になることも考えられます。

しかし、支払いが困難になったからといって、すぐに絶望的な状況に陥るわけではありません。ここでは、任意整理後に支払いが厳しくなったときの対処法を解説します。

返済が困難になった場合の相談先・支援制度

任意整理後の返済に行き詰まった際、最初に相談すべきは任意整理を依頼した弁護士や司法書士です。彼らはあなたの債務状況を詳しく把握しており、債権者との交渉経験も豊富なため、具体的で現実的なアドバイスを受けられます。

その他の相談先や支援制度は以下の通りです。

- 法テラスの法律相談

収入が一定額以下の場合、無料で弁護士に相談できる制度があり、任意整理後の状況についても相談可能です。利用には収入や資産の条件があるため、事前に確認が必要です。 - 自治体が運営する消費生活センター

債務問題に関する相談を受け付けています。直接的な法的手続きは行えませんが、状況整理や今後の方針について客観的なアドバイスを得られます。 - 地域によっては債務者支援のNPO法人

同じような経験を持つ相談員から実体験に基づいた助言を受けることも可能です。 - ファイナンシャルプランナー

家計の見直しについて、返済以外の支出を客観的に分析し、無理のない範囲での節約方法を提案してもらえます。特にご家族がいる場合、教育費や住居費の見直しが返済継続の鍵となることも多いため、専門的な視点からのアドバイスは価値があります。

借金相談はどこがいい?無料電話窓口とおすすめ公的機関8選を紹介!

借金問題に困り果て、解決方法がわからないと感じていませんか?この記事では、法律相...

債権者との再交渉や分割変更の実例

任意整理後に返済が困難になった場合、債権者との再交渉により条件変更を実現できるケースは実際に存在します。ただし、これは債権者の善意や経営判断に依存する部分が大きく、必ず応じてもらえるわけではありません。

よくある再交渉の内容としては、月々の返済額を減額し、その分返済期間を延長する方法です。例えば、月3万円を36回で返済予定だったものを、月2万円の54回に変更するとします。この場合、返済額の総額は変わりませんが、毎月の負担は軽減できます。

一時的な支払い猶予を求めるケースもあります。病気やリストラなど、明確な理由がある場合には、数ヶ月間の支払い停止を認めてもらい、その後通常の返済を再開するという取り決めも可能かもしれません。ただし、猶予期間中の利息の取り扱いについては、事前にしっかりと確認する必要があるでしょう。

再交渉を成功させるためには、現在の収支状況を正確に把握し、具体的な改善案を提示することが大切です。「苦しいから減額してほしい」というだけでは説得力に欠けるため、家計簿や収入証明書類を用意し、なぜ支払いが困難になったのか、今後どのような改善を図るのかを明確に説明するようにしましょう。

他の債務整理方法(個人再生・自己破産等)の検討

任意整理後の再交渉でも解決が困難な場合、他の債務整理方法を検討することになります。この判断は重大なものであり、それぞれの方法にメリットとデメリットがあるため、専門家と十分に相談して決めることが大切です。

個人再生

住宅を残しながら債務を大幅に減額できる制度です。住宅ローンがある持ち家を手放したくない場合や、任意整理では解決できない金額の債務を抱えている場合に有効でしょう。ただし、安定した収入があることが前提条件となり、手続きも任意整理より複雑になります。

自己破産

債務をほぼ全て免除してもらえる制度ですが、一定額以上の財産は処分される可能性があります。また、手続き期間中は一部の職業に就けないなど、生活への影響も大きくなるものです。しかし、どうしても返済の目処が立たない場合には、新しいスタートを切るための有効な手段となり得ます。

特定調停

裁判所を通じて債権者と話し合いを行う方法で、費用を抑えて手続きができます。ただし、債権者が合意しない場合は成立せず、また調停調書には強制執行力があるため、約束を破ると給与差し押さえなどのリスクもあります。

どの方法を選択するかは、現在の収入、財産の状況、家族構成、将来の見通しなど、多くの要素を総合的に判断する必要があるでしょう。一人で決断するのは難しいため、法律の専門家に相談し、あなたの状況に最も適した方法を一緒に見つけることをおすすめします。専門家は豊富な経験をもとに、状況に応じた最適な選択肢を提案し、手続きの進行もサポートすることができます。

任意整理後の疑問や不安は無料で専門家に相談しよう

任意整理の手続きが完了したとはいえ、返済は続いており、新たな疑問や不安が生まれることは珍しくありません。「支払いが困難になったらどうすればいいのか」「クレジットカードはいつから作れるのか」「住宅ローンへの影響は?」といった具体的な心配事から、「家族にバレないか心配」といった精神的な負担まで、様々な悩みが浮かんでくるものです。

こうした不安を解消するために、多くの弁護士事務所や司法書士事務所では無料相談サービスを提供しています。任意整理後の生活について専門的なアドバイスを受けることで、今後の見通しが立ちやすくなり、精神的な負担も軽減されるでしょう。

無料相談サービスの選び方・注意点

無料相談を利用する際は、信頼できる相談先を選ぶことが何より重要です。まず確認すべきは、相談先が正式な資格を持つ弁護士または司法書士であるかどうかでしょう。弁護士であれば弁護士会への登録、司法書士であれば司法書士会への登録を確認し、公式サイトや事務所の概要で経歴や専門分野を調べてみてください。

特に債務整理の分野では、豊富な実績と経験を持つ専門家を選ぶことが大切です。任意整理後の生活設計や再度の債務整理に関する相談には、単なる法律知識だけでなく、実際の事例に基づいたアドバイスが必要になるからです。事務所のホームページで債務整理の解決実績数や、任意整理後のフォロー体制について記載があるかを確認すると良いでしょう。

相談料が「完全無料」なのか、それとも「初回のみ無料」なのか、事前に確認が必要です。継続的に相談したい場合は、2回目以降の料金体系も把握しておきましょう。また、電話相談、メール相談、面談のうち、どの方法が無料対象なのかも重要なポイントです。

注意すべきは、過度に営業的なアプローチをしてくる相談先です。「すぐに追加の手続きが必要」「今すぐ契約しないと手遅れになる」といった不安を煽る発言をする事務所は避けた方が賢明でしょう。信頼できる専門家は、あなたの状況をじっくりと聞いた上で、冷静で客観的なアドバイスを提供してくれるはずです。

弁護士・司法書士に相談すべきタイミングと準備

任意整理後に専門家への相談を検討すべきタイミングは、大きく分けて2つあります。一つは「予防的な相談」、もう一つは「緊急的な相談」です。

【相談すべきタイミング】

- 予防的な相談

任意整理完了から3ヶ月程度経過した時点で行うことをおすすめします。返済が軌道に乗り始めた頃に、今後の生活設計や注意点について専門家の見解を聞いておくことで、将来的なトラブルを未然に防ぐことができます。また、信用情報の回復見込みや、将来的な住宅ローン申請に向けた準備についても、この段階で相談しておくと安心です。 - 緊急的な相談

返済が2ヶ月以上滞る可能性が見えてきた時が緊急的な相談のタイミングです。収入減少や急な出費により返済継続が困難になりそうな場合は、債権者への連絡が途絶える前に専門家に相談することが重要です。早期の対応により、和解契約の変更や追加の債務整理手続きなど、適切な解決策を見つけやすくなります。

【相談前の準備】

- 任意整理時の和解契約書や返済計画書を手元に用意する

これらの書類により、現在の債務状況や返済条件を正確に把握できます。 - 家計簿や収支の記録を用意する

生活に直結する収支の記録があれば、生活の改善も含めてさらに具体的なアドバイスを受けることができるでしょう。 - 収入証明書(給与明細や源泉徴収票)、支出の内訳がわかる資料(光熱費や通信費の請求書など)を準備する

専門家があなたの生活状況を正確に理解しやすくなります。特に収入に変動があった場合は、その経緯と今後の見通しについてもまとめておきましょう。

任意整理後の人生を安心して歩んでいくために、専門家という心強いパートナーを活用することは決して恥ずかしいことではありません。むしろ、責任感を持って借金問題と向き合っている証拠です。一人で悩まず、適切なタイミングで専門家の力を借りることで、あなたとご家族にとってより良い未来への道筋を見つけることができるはずです。

債務整理のタイミングはいつ?”危険サイン7つ”で分かるベストな動き方

毎月の借金返済に追われ、「このままでは生活が回らなくなるかも……」と不安で眠れな...

まとめ

任意整理を完了したということは、あなたが借金問題と真剣に向き合い、勇気を持って行動を起こした証拠です。この経験は決して無駄にはなりません。むしろ、これまで以上に計画性を持って家計を管理し、ご家族との時間を大切にしながら、着実に生活を再建していく貴重なスタートラインに立っています。

確かに信用情報への影響で、当面はクレジットカードや新たな借入れが制限される生活が続くかもしれません。しかし、この制約がかえって現金主義の健全な家計管理を身につける良い機会となり、無理のない範囲で生活することの安心感を実感できるはずです。30代から40代という働き盛りの年代であれば、まだまだ収入を安定させたり、スキルアップを図ったりする時間は十分にあります。

任意整理後の生活で最も大切なのは、一人で悩みを抱え込まないことです。家計の管理方法がわからない、将来の教育費や住宅購入への不安がある、転職を検討している時の注意点を知りたいなど、様々な疑問や心配事が出てくるのは自然なことです。そんな時は、任意整理を担当してくれた専門家や、ファイナンシャルプランナー、場合によっては再び弁護士や司法書士に相談しましょう。

専門家は、あなたのような状況の方々を数多く支援してきた経験があります。単に法的な手続きを終わらせるだけでなく、その後の生活がより良いものになるよう、具体的で実践的なアドバイスをしてくれるでしょう。特にご家族を持つ身として、お子様の将来に影響を与えない方法や、配偶者と協力して家計を立て直すコツなど、一人ひとりの状況に応じた細やかなサポートを受けられます。まずはお早めに、ご相談ください。

この記事の監修者

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。 当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

この記事に関係するよくある質問

- 任意整理を完了した後の生活や制限は、具体的にどう変化しますか?

- 任意整理後は督促が止まり返済は軽くなりますが、信用情報に完済起点で約5年記録が残り、クレカ新規・各種ローン・携帯分割・信販系賃貸の審査が厳しくなります。期間中はデビット/プリペイド等で代替し、遅延ゼロ・家計可視化・少額でも貯蓄できる土台作りをおすすめします。多重申込は避け、毎年の信用情報確認と、厳しい時は専門家へ早期相談をしましょう。

- 任意整理をした後でも、借入は可能ですか?

- 一般のローンやクレジットカードは、完済日から約5年は審査が非常に厳しいです。ただし、公的な生活福祉資金、勤務先の貸付、親族からの借入、質屋などは信用情報の影響が小さく、利用できる余地があります。5年経過後は、安定収入・頭金の用意・少額クレカの利用で実績を積み、段階的に審査通過を目指すのが現実的です。

- 任意整理を完済した後、信用情報はどのように扱われますか?

- 任意整理を完済すると、CIC・JICC・KSCに事故情報が完済日から概ね5年残ります。期間中は新規クレカや各種ローン、携帯端末の分割などが通りにくいです。削除後は少額利用と期日厳守で信用を再構築していきましょう。なお社内ブラックは別途残る場合があるため、年1回の情報開示で削除確認をおすすめします。

- 任意整理をすると、具体的に何ができなくなる(制限される)のでしょうか?

- 任意整理後は約5年、信用情報の影響で①新規クレジットカード発行やカードローン等の新規借入がほぼ不可②携帯端末の分割購入が通りにくい③信販系保証の賃貸審査で不利。加えて、多重申込・家族名義借入・虚偽申告は厳禁で、信用回復を大きく遅らせます。

- 任意整理の支払期間は何年ですか?

- 通常、任意整理による返済期間は3年(36回の分割払い)と定められていますが、状況に応じて5年(60回の分割払い)まで延長することができます。

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。

当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

債務整理の無料相談や依頼にお申し込みされる際は各弁護士事務所・司法書士事務所等の公式ホームページに記載されている内容をご確認いただき、自己判断していただけますようお願いいたします。

当サイトは株式会社WEBYと提携する企業のPR情報が含まれます。

当サイトで掲載しているコンテンツは個人および法人へ向けた情報提供が目的であり、債務整理を提供する事業者との契約代理や媒介、斡旋を助長するものではありません。