債務整理2回目でも大丈夫!成功させる方法と弁護士選びの注意点

債務整理

2025.09.09 ー 2025.09.15 更新

「もう一度、債務整理をしても大丈夫だろうか?」という悩みを抱えている方は少なくありません。

一度手続きを経験したからこそ、2回目の債務整理に不安を感じるのは自然なことです。たとえば、「2回目でも債務整理ができるのか」「前回よりも条件が厳しくなるのではないか」「今の督促を止める方法はあるのか」「周囲に知られずに手続きできるのか」といった声が多く聞かれます。

結論として、債務整理は2回目でも利用可能です。弁護士などの債務整理に詳しい専門家に依頼し、「受任通知」を債権者に送ってもらうことで、督促を止めることもできます。

ただし、前回と比べて条件が厳しくなるケースもあります。例えば、手続きの選択肢が限られることや、裁判所の判断が慎重になることなどです。

本記事では、2回目の債務整理が可能な理由、手続きごとの具体的な条件、そして2回目の債務整理を成功させるための具体的なポイントや弁護士の選び方について詳しく解説します。2回目の債務整理を検討されている方や、その手続きに関して不安を抱える方は、ぜひ最後までご覧ください。

こんな人におすすめの記事です。

- 「2回目の債務整理は可能か」を確かめたい方

- すぐに督促を止める具体策(受任通知など)を知りたい方

- 家族や職場に知られにくい進め方を知りたい方

- 弁護士の選び方や費用相場を把握したい方

記事をナナメ読み

- 2回目でも債務整理は可能で、弁護士に依頼すれば督促を止められます。

- 任意整理・個人再生・自己破産はどれも前回より条件が厳しくなりやすいです。

- 手続きの流れや成功のポイントがわかりやすく整理されています。

- 弁護士選びの基準や費用がわかり、依頼先を決める参考になります。

- 「2回目だから無理かも」と感じても、状況に合った方法を選べば生活を立て直す道はあります。

【緊急】債務整理2回目は可能!督促ストップと再利用の基本条件

2回目の債務整理では、手続きごとに次のような制限があります。

- 任意整理:債権者が1回目と同じかどうかで条件が変わる

- 個人再生:再申立ては厳格・残債カットは制限がある

- 自己破産:再申立ては7年不可・滞納理由重複は認められにくい

いずれの場合も、弁護士が受任通知を送れば督促は停止します。ただし、条件は1回目より厳しくなるため、状況に合った手続きの選択が欠かせません。ここでは、各手続きのポイントや注意点を詳しく解説します。

【任意整理】債権者が1回目と同じかどうかで条件が変わる

2回目の任意整理で最も重要なのは、「前回と同じ金融機関(債権者)かどうか」という点です。これによって、交渉の難易度は大きく変わります。

前回と異なる金融機関が債権者の場合

新しい金融機関が債権者となる場合、任意整理が2回目でも比較的スムーズに進む可能性があります。

例えば、1回目でA社とB社を任意整理し、今回はC社とD社が対象となるケースです。債権者にとっては「初めての任意整理」となるため、柔軟に対応してもらえることが多いです。ただし、信用情報には1回目の任意整理の記録が残っているため、状況は「完全に初めて」とは言えません。

前回と同じ金融機関が債権者の場合

再び同じ債権者と交渉する場合、条件はかなり厳しくなるでしょう。

債権者の金融機関側は、こちらを「前回の約束を守れなかった債務者」として見ているため、和解交渉に応じてもらえない可能性もあります。仮に交渉に応じてもらえても、分割回数が短くなったりこれから先に払う利息まで含めて返済を求められたりと、1回目よりも不利な条件が提示される傾向です。

実際の手続きでは、弁護士などの債務整理の専門家が債権者と交渉を行いますが、2回目の任意整理では専門家の交渉力がより一層重要となります。債務者の収入状況や生活の変化、前回うまくいかなかった原因などを明確に整理し、金融機関が納得できるような返済プランを提案することが求められます。

また2回目の任意整理を成功させるには、前回よりも現実的で確実な返済計画を立てることが不可欠です。月収に対する返済額の割合を前回より抑える、ボーナス払いを避け安定した月払いにするといった、生活に無理のない計画を心がけることが大切です。

【個人再生】再申立ては厳格・残債カットは制限がある

2回目の個人再生は、1回目と比べて手続きのハードルが大きく上がります。主なポイントは以下の3点です。

- 審査が厳しくなる

- 借金の減額幅が制限される

- 「やむを得ない理由」が必要になる

審査が厳しくなる

再び個人再生を申し立てる場合、裁判所は「なぜ再び借金を抱えることになったのか?」「前回の反省や改善策は生かされているか?」「今回の返済計画は実行可能か?」などの点を厳しくチェックします。特に、前回から短期間(例:3年未満)で再申し立てを行う場合、厳しい目で見られることが多いです。

借金の減額幅が制限される

2回目の個人再生では、1回目のような大幅な減額が認められにくくなります。裁判所は「前回の教訓が生かされていない」と判断し、前回より厳しい返済計画を求める傾向があるためです。

「やむを得ない理由」が必要になる

2回目の申立てが認められるには、特別な事情の証明が必要です。

再度の申し立てが認められるための前提条件として、前回の個人再生の完了から、ある程度の期間が経過していることが重要です。一般的には3年から5年程度の期間が目安とされています。ただし、病気、失業、災害などのやむを得ない事情があれば、より短期間での申し立ても認められるケースがあります。

「やむを得ない事情」として認められるのは、客観的に証明できる具体的な理由に限られます。「収入がへった」「生活が苦しくなった」といった抽象的な理由では不十分で、医師の診断書や会社からの解雇通知書、災害の罹災証明など、具体的な証拠が必要です。

2回目の個人再生では、再生計画の内容がより厳しくチェックされます。特に、前回の計画がうまくいかなかった場合は注意が必要です。裁判所になぜ失敗したのかを明確に説明し、今回の計画は確実に実行できることを示さなければなりません。そのためには、

- 安定した収入があることを示す書類(給与明細など)

- 家計の管理能力を示す資料(家計簿など)

のような、前回よりも詳細な資料の提出を求められることが多くなります。

さらに、裁判所が債務者の返済能力を慎重に見極めるため、個人再生委員(※)が選任される可能性も高くなります。この場合、追加で費用(通常15万円程度)が発生することもあるため、注意が必要です。

※個人再生委員とは:裁判所が選任する中立な専門家。債務者の再生計画が実行可能かどうかを調査・報告します。

【自己破産】再申立ては7年不可・滞納理由重複は認められにくい

自己破産の再申立てには7年の制限があり、審査も非常に厳しくなります。また、同じ理由での破産は免責が難しく費用や手間も増えるため、早めの専門家への相談が重要です。

自己破産の再申し立ては法律で7年間制限されている

自己破産の2回目の申し立ては、債務整理の中で最も制限が厳しいものです。特に重要なのが、法律で定められた「免責許可(借金をゼロにする許可)を受けてから7年間は、再び免責が受けられない」という規定です。

この7年という期間は、前回の自己破産における免責許可決定が確定した日から数え始めます。例えば、2017年3月に免責が確定した場合、2024年3月まではどれだけ返済が困難になっても、再び自己破産によって借金を帳消しにすることはできません。この期間中に経済的な行き詰まりが生じた場合は、任意整理や個人再生など、他の債務整理の方法を検討することになります。

7年が経過しても同じ理由での破産は免責されにくい

7年が経過した後でも、2回目の自己破産は簡単には認められません。特に問題となるのは、前回と同じ理由で再び破産に至った場合です。

例えば、1回目の破産理由がクレジットカードやカードローンの多重利用で、今回も同様に返済が追いつかなくなった場合、再度破産を申し立てても裁判所は「生活の改善が見られない」として容易に免責を認めない傾向があります。これは、自己破産という制度が再起を支援するためのものであって、繰り返し利用することを前提としていないためです。

ただし、前回と全く異なる事情によって破産に至った場合は、裁判所の判断が変わることもあります。例えば1回目が事業の失敗が原因で、2回目は重い病気による医療費や介護費用の増加といった、予期せぬ事情で再び困窮したケースです。

このように、再度の破産が本人の責任だけではなく、不可抗力によるものと認められる場合には、免責が認められる可能性もあります。ただし、そうした事情が本当に存在することを、診断書や公的書類などの客観的な証拠で示さなければなりません。

必要な費用や手間も増える

2回目の自己破産では、破産管財人が選任される可能性も高くなります。破産管財人とは裁判所が任命する専門家で、債務者の財産状況や破産に至った経緯を詳細に調査する役割を担う役割の人です。

破産管財人が選任され調査が入ることで、手続きはより複雑になり、期間も長くかかる傾向があります。加えて、破産管財人へ支払うための費用(予納金)として、最低でも20万円程度が必要になるため、費用面での負担も増加します。

現在督促や返済に追われている場合であっても、まずは弁護士に相談し、自分の状況に合った債務整理の方法を検討することが大切です。たとえ自己破産が使えない状況であっても、任意整理や個人再生など、他の手段によって督促を止め、生活を立て直すことは十分に可能です。

一人で抱え込まず、弁護士と一緒に現実的な解決策を見つけることで、現在の困難な状況から抜け出せます。

任意整理と債務整理の違いとは?それぞれのメリット・デメリットや手続きまで解説!

借金の返済が難しくなったとき、解決策の一つとして債務整理があります。債務整理には...

2回目の債務整理手続きを成功させる具体的な方法

「また債務整理が必要かも…」と感じたとき、2回目だからこその不安や焦りがあるのは当然です。しかし、正しいポイントを押さえれば、現状を立て直す道は見えてきます。

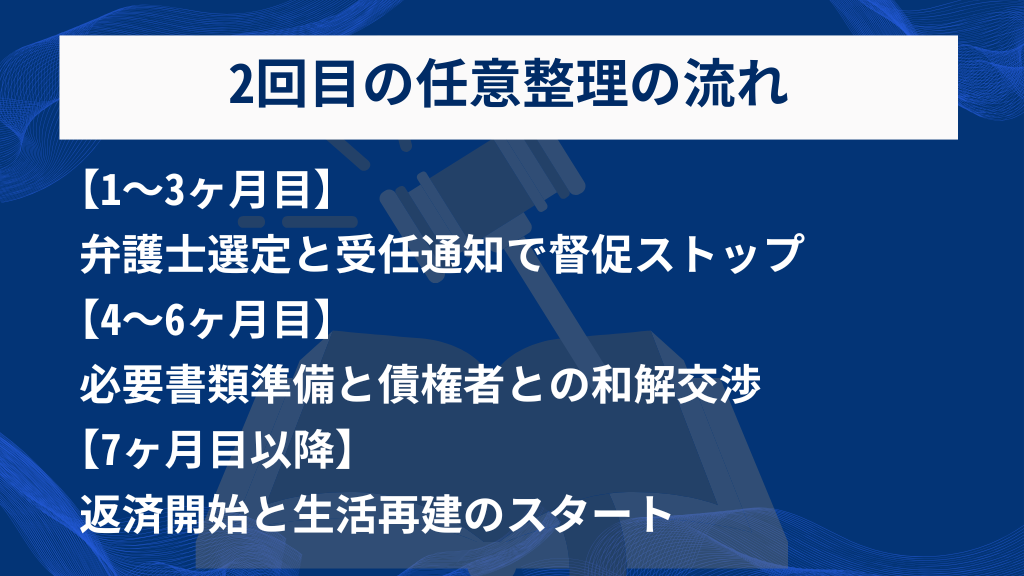

ここでは2回目の債務整理をスムーズに進めるための流れを解説します。

1~3ヶ月目:弁護士選定と受任通知で督促ストップ

債務整理をやり直すときは、信頼できる弁護士選びが最初のステップです。

弁護士が決まると「受任通知」が送られ、取り立てや督促が一時停止します。弁護士選びは口コミだけでなく、無料相談で話しやすさや説明のわかりやすさを確認するのが大切です。

4~6ヶ月目:必要書類準備と債権者との和解交渉

督促が止まった後は、「必要書類の準備」と「債権者(金融機関)との和解交渉」が主な作業です。

まず、弁護士の指示に従い、収入証明書(給与明細や源泉徴収票)、借入れ一覧、生活費の明細などを準備します。正確な情報を出すことで、手続きがスムーズに進みます。

次に、弁護士が債権者と「返済可能な金額・期間」について交渉を行います。2回目の債務整理では慎重に対応されることも多いですが、生活状況や反省の姿勢が伝われば、和解に至ることも多いです。

大切なのは「現在の生活状況を正直に伝える」ことです。事実を隠すと、後で手続きが不利になることがあります。疑問点はそのままにせず、早めに弁護士に相談しましょう。

7ヶ月目以降:返済開始と生活再建のスタート

和解が成立すると、いよいよ返済が始まります。ここからが本当の「生活再建」のスタートです。

2回目の債務整理では、返済金額も現実的な範囲に調整されています。大切なのは「毎月決まった額を確実に支払う」ことです。油断せず、地道に返済を続けましょう。

同じ失敗を繰り返さないためには、家計管理の見直しも欠かせません。例えば、給料日ごとに「自由に使えるお金」と「返済・生活費に充てるお金」を分けるだけでも、無理のない生活を続けやすくなります。もし返済が難しくなりそうなときは、一人で抱え込まず、早めに弁護士へ相談してください。状況に応じて、無理のない方法を一緒に考えてくれます。

2回目の債務整理には不安も多いですが、一歩ずつ確実に進めていけば、必ず生活を立て直す道は見えてきます。困った時は弁護士へ相談しながら、前向きに乗り越えていきましょう。

任意整理の流れと手続きとついてわかりやすく解説!

任意整理を検討していて「任意整理はどのような流れで手続きが進んでいくのか」「任意...

2回目の債務整理を安心して任せられる専門家の選び方と費用相場

「どこに相談すれば安心なのか」「費用はどれくらいかかるのか」

2回目の債務整理では、こうした不安を抱く方が多いです。複数回の借金問題を経験しているからこそ、次こそは確実に解決したいと考えるのは当然です。

ここでは、2回目の債務整理に強い弁護士の選び方と、気になる費用の相場について解説します。

2回目の債務整理に強い弁護士選びのチェックポイント

2回目の債務整理では、手続きが複雑になったり、債権者(金融機関)との交渉が難航したりする場合があります。そのため、経験豊富で信頼できる弁護士を選ぶことが極めて重要です。

弁護士を選ぶ際のポイントは以下の4つです。

| ①債務整理の実績が豊富な事務所を選ぶ | 公式サイトや口コミなどで、2回目以上の債務整理に対応した経験があるかを確認しましょう。複雑なケースにも対応してきた実績は、大きな安心材料になります。 |

| ②体系が明確であること | 相談料・着手金・成功報酬など、費用の内訳が事前に明示されているかを確認しましょう。後から追加費用が発生しないかどうかも、事前にチェックすることが大切です。 |

| ③相談しやすく、秘密を守ってくれるか | 家族や職場に知られたくない場合は、秘密厳守の姿勢がある事務所を選びましょう。LINEやメールで相談できるかどうかも利便性の1つです。 |

| ④対応が迅速で説明が分かりやすい | 問い合わせの返信が早く、専門用語をわかりやすい言葉で説明してくれるかを確認しましょう。実際の相談時に「話しやすいか」「自分の話を丁寧に聞いてくれるか」も大事な判断基準です。 |

債務整理2回目にかかる費用相場と内訳

2回目の債務整理は、初回よりも費用がやや高くなることがあります。これは、手続きが複雑になったり、債権者との交渉が難しくなるケースが多いためです。主な費用の内訳とその相場を以下にまとめました。

| 項目 | 費用の目安(1社あたり) | 備考 |

| 相談料 | 0円(無料の事務所が多い) | まずは無料相談で確認を |

| 着手金 | 2万円~5万円 | 分割払いや後払いが可能か確認を |

| 報酬金(成功報酬) | 2万円~5万円 | 減額できた金額の10%前後となる場合も |

| その他の費用 | 1万円前後 | 郵送費や書類作成費など、実費として発生 |

例えば「消費者金融3社を任意整理する」場合、着手金と報酬金を合わせて約12万円~20万円が一般的な相場です。ただし、分割払いや後払いに対応している事務所も多いため、無理なく支払える方法が選べる可能性もあります。不安な場合は遠慮せずに相談してみましょう。

費用の面で不安がある場合や、どの弁護士に依頼すべきか迷った場合は、一人で悩まず、まずは無料相談を利用するのをお勧めします。弁護士に相談することで、自分に合った、経済的負担の少ない解決策を一緒に見つけることができます。

任意整理に強い弁護士事務所の選び方とおすすめ相談先を紹介

借金返済に行き詰まり「任意整理」を検討している方にとって、どの弁護士事務所を選ぶ...

再び債務整理を行う際に避けるべき失敗パターンと解決法

2回目以降の債務整理を検討する方は少なくありません。しかし、同じ過ちを繰り返さないためには、失敗しやすいポイントや注意点を事前に把握しておくことが重要です。今回は、再度の債務整理で陥りやすい失敗パターンと、その対処法について解説します。

和解が成立しにくいケースとその対策方法

2回目の債務整理では、債権者(金融機関)との和解交渉が前回よりも難航することがあります。1回目の返済計画を途中で守れなかった場合は、金融機関側も「また同じことになるのでは」と警戒するためです。

対策としては、

- 自分の収支を正確に把握する

- 無理のない返済計画を立てる

ことが重要です。収入や生活費などを具体的に計算し、無理のない返済計画を弁護士と一緒に組み立てましょう。

また、和解交渉の場では、「なぜ前回はうまくいかなかったのか」「今後はどのように改善できるのか」といった具体的な改善策を明確に伝えることで、債権者の理解を得られる可能性が高まります。さらに、弁護士が間に入ることで、交渉がスムーズに進みやすくなることも期待できます。

2回目の申立てが却下されるリスク要因と回避方法

自己破産や個人再生といった裁判所への申し立ては、2回目になるとより慎重に判断される傾向です。特に「短期間で繰り返している」「前回の手続き後に再び多額の借入れをしている」という場合は、裁判所から「本当に反省しているのか」と疑われ、却下されるリスクが高まります。

これを避けるには、なぜ再び借金が増加してしまったのかを明確にすることが重要です。

- 「突発的な病気で一時的に収入が減少した」

- 「生活費の見直しが不十分だった」

といった具体的な理由を整理し、今後どのように家計管理を改善するのかを説明できるように準備しましょう。さらに弁護士と相談して必要な資料や証明書類を揃えることで、申し立てが認められる可能性が高まります。

債務整理複数回利用後に気をつけるべき信用情報への影響

債務整理を2回以上繰り返すと、信用情報(いわゆるブラックリスト)に記録が長期間残ることになります。これにより、

- 新たなローンやクレジットカードが作れない

- 携帯電話の分割払いや賃貸契約の審査などに影響が及ぶ

可能性があるのです。

信用情報には債務整理の記録が一定期間残りますが、2回目以降は記録が上書きされることで記録期間がリセットされる場合があるため、借入れが可能になるまでの時間がさらに延びることがあります。その結果、クレジットカードの審査に繰り返し落ちるなど、日常生活の中で不便を感じやすくなるでしょう。

こうしたデメリットを踏まえ、「今後どのように無理なく生活を維持していくか」を考えることが欠かせません。支払いの継続に不安がある場合や生活設計に自信が持てない場合は、早めに弁護士などの専門家に相談することをお勧めします。弁護士のサポートを受ければ、自分に合った解決策を見つけやすくなり、将来への不安を軽減することにつながります。

「任意整理しなければよかった」と後悔している方へ|今からできる対策と再出発の方法

「任意整理しなければよかった」「もっと他の方法があったのでは…」そう感じている方...

債務整理2回目で後悔しないために取るべき行動

2回目の債務整理を検討する際は、同じ過ちを繰り返さないためにも、いくつかの重要な行動を事前に取る必要があります。ここでは、後悔しないための具体的な方法を解説します。

まずは専門家への無料相談で状況を整理する

債務整理が2回目になる場合は、1回目よりも状況が複雑になりがちです。例えば、信用情報への影響や、利用できる手続きの制限などがあります。そのため自己判断で債務整理を進めるのは避けましょう。

まずは弁護士が提供している無料相談を利用するのをおすすめします。相談する時は、次のような情報を正直に伝えることが大切です。

- 現在の借金額と借入先

- 月々の収入と支出

- 家族構成や生活状況

- 一回目の債務整理の内容と時期

無料相談では、以下のような内容について具体的な説明を受けられます。

- 選択可能な債務整理の方法(任意整理、個人再生、自己破産など)

- 各手続きのメリット・デメリット

- 手続きの流れや必要書類

- 費用の目安

事前に情報を得ることで不安が軽減し、今後の見通しが立てやすくなります。できれば複数の法律事務所に相談し、比較検討することがおすすめです。

家族や職場に知られにくい解決方法を選ぶ

債務整理では「家族や職場に知られたくない」と考える方が少なくありませんが、手続きの種類や弁護士の対応によって周囲に知られるリスクを最小限に抑えることが可能です。

例えば、任意整理と個人再生・自己破産には次のような違いがあります。

| 任意整理 | 裁判所を通さずに債権者(借入先)と直接交渉する方法。個人再生や自己破産に比べて他人に知られにくい傾向がある。 |

| 個人再生・自己破産 | 裁判所を通じた手続きで、書類のやり取りや公的記録が関わるため、家族や職場に知られるリスクがやや高い。ただ、弁護士の工夫次第でそのリスクを最小限に抑えられる。 |

また、弁護士は以下のような方法でプライバシーに配慮してくれる場合があります。

- 携帯電話のみで連絡する

- 郵送物に事務所名を記載しない(または記載を工夫)

- 手続きの進行状況を定期的に報告し、こちらの希望に沿った対応をする

こうした対応は事務所ごとに異なるため、無料相談の段階で具体的に確認しておくことが大切です。

今後の生活で同じ失敗を繰り返さない工夫をする

2回目の債務整理を成功させるには、借金を整理するだけでなく、生活習慣や家計の管理を見直すことも重要です。同じ失敗を繰り返さないためには、日々の工夫が欠かせません。

具体的には次のような取り組みが効果的です。

| 家計簿の作成 | 紙のノートだけでなく、家計簿アプリやPCソフトを活用すると便利 |

| 無駄な支出の見直し | サブスクの解約や外食の回数を減らすなど、小さな工夫の積み重ねで大きな節約につながる |

| 返済計画の定期チェック | 月ごとの支出に無理がないかを確認し、早めに見直す |

| 緊急時に備えた貯蓄 | 少額でも毎月積み立てる |

また借金をしてしまった原因を明らかにすることも大切です。例えば以下のような理由があります。

- 衝動買いをしてしまう

- ギャンブルをやめられない

- 生活費が毎月足りない

このような課題には、原因に合った対策が不可欠です。弁護士によっては、債務整理後の生活再建についてもアドバイスを行ってくれる場合があります。再発を防ぐためにも積極的に相談し、長く続けられる生活設計を一緒に考えていきましょう。

任意整理のデメリットとは?後悔しないために知っておくべき7つのリスクと対処法

「毎月の返済が苦しくて任意整理を考えているけれど、デメリットが心配……」そんな不...

まとめ|2回目の債務整理を成功させるために専門家への早期相談を

2回目の債務整理は、1回目よりも手続きや審査が厳しくなる傾向がありますが、状況に応じた手続きと適切な準備を行えば、生活を立て直すことは十分に可能です。任意整理・個人再生・自己破産それぞれに再利用時の制限はありますが、弁護士による受任通知で督促を止め、現実的な返済計画を立てることで、精神的にも経済的にも落ち着きを取り戻せるケースは多くあります。

また、前回と同じ債権者との交渉や、信用情報への影響など、見落としがちなポイントにも注意が必要です。だからこそ、実績のある弁護士などの専門家を選び、費用や進め方についてしっかりと確認したうえで行動することが、後悔のない再出発につながります。

「また同じ失敗をしてしまった」と感じていても、今できる小さな行動が未来を変えるきっかけになります。まずは無料相談を活用して、自分に合った債務整理の方法を弁護士と一緒に確認してみてください。一人で悩まなくても大丈夫です。

この記事の監修者

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。 当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

この記事に関係するよくある質問

- 債務整理で2回目の滞納をしたらどうなる?

- 任意整理後に2回以上の支払いを滞納すると、「期限の利益」を失い、残額を一括で請求されることになります。 そのため、翌月にまとめて2ヶ月分を支払ったとしても、分割払いの契約に戻ることはできません。さらに、滞納した債務残高には遅延損害金が発生します。

- 債務整理は何度もできる?

- 債務整理には回数制限がなく、繰り返し行うことが可能です。 ただし、個人再生や自己破産といった手続きを再度行う場合には、裁判所の審査が厳しくなったり、債権者の対応が不利になったりするリスクがあります。 過去の手続き内容によって条件が変わるため、弁護士に相談し、状況に応じた最適な方法を検討することが大切です。

- 債務整理は何年で信用情報から消える?

- 債務整理を行うと、信用情報(いわゆるブラックリスト)に記録されますが、その登録期間は手続き方法によって異なります。目安としては「完済から約5年」または「手続き開始から約7年」です。 任意整理・自己破産・個人再生といった手続きの種類や、信用情報機関(CIC、JICC、KSC)の違いによっても期間は変わります。

※当社(株式会社WEBY)は直接債務整理のサービスを提供しておらず、債務整理の相談や依頼については紹介事務所へのリンク先で対応となるため、当サイトでは債務整理に関する個人の相談や質問にはお答えできません。

当サイトのコンテンツは事実に反しないよう尽力していますが、内容の正確性や信頼性、安全性を担保するものではありません。

債務整理の無料相談や依頼にお申し込みされる際は各弁護士事務所・司法書士事務所等の公式ホームページに記載されている内容をご確認いただき、自己判断していただけますようお願いいたします。

当サイトは株式会社WEBYと提携する企業のPR情報が含まれます。

当サイトで掲載しているコンテンツは個人および法人へ向けた情報提供が目的であり、債務整理を提供する事業者との契約代理や媒介、斡旋を助長するものではありません。